Нормативная база, регламентирующая отчисления в ПФР

С 1 января 2017 года вступил в силу закон «О внесении изменений в части первую и вторую налогового кодекса Российской Федерации» от 03.07.2016 № 243-ФЗ, который ввел в НК новую главу 34 «Страховые взносы». Согласно закону 243-ФЗ, начиная с января 2017 года уплачивать пенсионные отчисления с зарплаты и сдавать соответствующую отчетность необходимо в свою налоговую инспекцию. Изменений в тарифные ставки закон 243-ФЗ не внес. Основные установленные тарифы прописаны в гл. 34 НК РФ. Все нюансы определения размера отчислений в Пенсионный фонд с зарплаты также расписаны в Налоговом кодексе.

Плательщиками пенсионных взносов, согласно ст. 419 НК РФ, признаются организации, ИП и физические лица, не являющиеся ИП, которые производят выплаты в пользу физлиц, а также граждане, занимающиеся частной практикой.

Рассмотрим подробнее все возможные варианты процентов пенсионных отчислений от зарплаты на 2019 год.

Какой процент отчисляют в ПФР в общем случае

Если организация, ИП или физлицо, не являющееся ИП, заключили с физлицом трудовой договор, они обязаны высчитывать процент с зарплаты для отчисления в Пенсионный фонд.

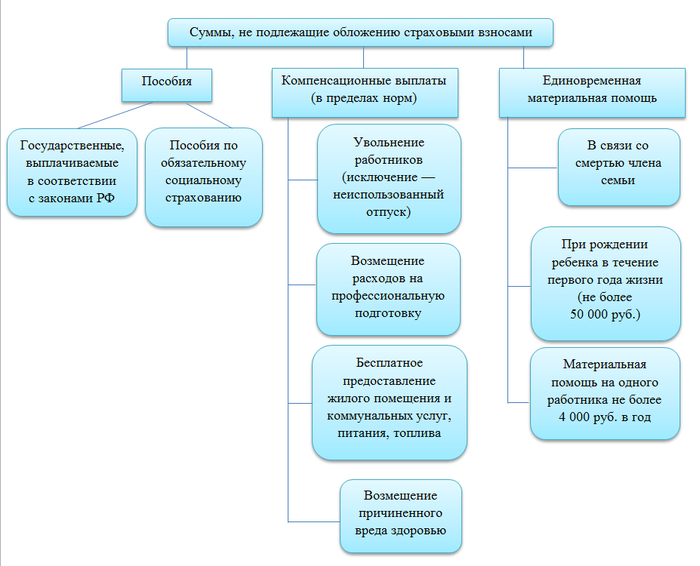

Размер пенсионных отчислений с заработной платы равен 22% от общей суммы доходов работника за месяц. Сюда включается не только оклад, согласно тарифной ставке, но и премии, отпускные выплаты и прочие доходы. Есть перечень выплат, которые не облагаются пенсионными взносами, — он приведен полностью в ст. 422 НК РФ и является исчерпывающим. На схеме представлены некоторые самые распространенные случаи:

Когда суммарный доход работника, на который начисляются страховые пенсионные взносы, становится больше определенного лимита, процент отчислений от зарплаты в Пенсионный фонд снижается до 10%. Указанные лимиты устанавливаются ежегодно Правительством Российской Федерации с учетом положений ст. 421 НК РФ. Лимит по пенсионным взносам составляет:

- на 2019 год — 1 150 000,00 руб.

Размер пенсионных отчислений при заключении ГПД

Если заключается ГПД с физлицом, которое не является ИП, то с выплат по этому договору необходимо произвести отчисления в ПФР. Если физлицо – исполнитель по договору зарегистрирован в качестве ИП, то процент в ПФР он платит самостоятельно в рамках своей предпринимательской деятельности.

ГПД, выплаты по которому облагаются страховыми взносами, должен быть заключен на оказание услуг или выполнение работ, а также может являться договором авторского заказа или лицензионным издательским договором. Выплаты по договору, предметом которого является переход права собственности на имущество, или договоры по предоставлению имущества в пользование, например договоры купли-продажи или аренды, не признаются объектом обложения страховыми взносами.

Базой для начисления пенсионных взносов по договорам ГПХ является вознаграждение согласно этому договору.

Для расчета взносов по договорам авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности и прочее в качестве базы необходимо использовать вознаграждение по договору за минусом расходов, которые были произведены физлицом для исполнения договора и могут быть подтверждены документами.

Если подтвердить расходы документально нельзя, базой для исчисления взносов является вознаграждение по договору за минусом некоторого процента, определенного в п. 9 ст. 421 НК РФ:

Процент отчислений такой же, как и при трудовом договоре:

- 22% до предельной величины;

- 10% сверх предельной величины.

Тарифы взносов на 2020 год см. в материале "Утверждены тарифы взносов".

Пониженный тариф пенсионных отчислений

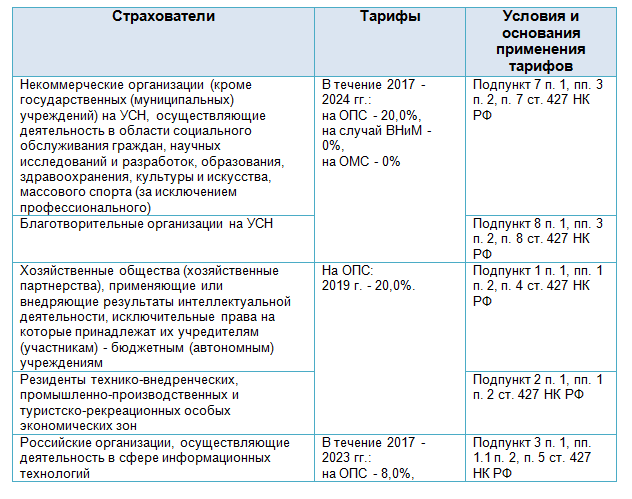

Законодательством предусмотрен пониженный тариф пенсионных страховых взносов для некоторых категорий налогоплательщиков. Применять его могут организации и ИП при ведении определенных видов деятельности, до достижения определенной планки доходов и при применении некоторых налоговых режимов. Полный список тех, кто может применять пониженные тарифы, а также сами тарифы приведены в ст. 427 НК РФ. Остановимся кратко на основных:

Также пониженные тарифы могут применять участники проекта «Сколково», свободных экономических зон — Крыма и Калининградской области, резиденты территорий опережающего социально-экономического развития и свободного порта Владивосток.

Пониженный тариф пенсионных отчислений можно применять по отношению к выплатам в пользу тех физлиц, которые заняты именно в указанной деятельности.

См. также "Пониженные тарифы страховых взносов можно применить к обособке".

Дополнительные тарифы страховых пенсионных взносов

Также для некоторых категорий физлиц, выплаты которым подлежат обложению страховыми взносами, применяется дополнительный тариф. Это относится к людям, работающим в опасных и вредных условиях. Подробный список работников, в отношении которых применяют дополнительные тарифы на пенсионное обеспечение, приведен в ст. 428 НК РФ. Сколько идет с зарплаты в Пенсионный фонд в дополнение к основному тарифу при работе в особых условиях труда:

- подземные работы, горячие цеха, вредные условия труда — 9%;

- тяжелые условия труда и прочее (полный список приведен в пп. 2–18 ч. 1 ст. 30 закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ (ред. от 27.06.2018, с изм. от 03.10.2018) — 6%.

Если была проведена специальная оценка условий труда и установлен класс условий труда, то дополнительные тарифы устанавливаются на основании этого класса, о чем говорится в п. 3 ст. 428 НК РФ:

- Опасный класс условий труда — 8%.

- Вредный класс условий труда:

- подкласс 3.4 — 7%;

- подкласс 3.3 — 6%;

- подкласс 3.2 — 4%;

- подкласс 3.1 — 2%.

Также в отношении выплат членам летных экипажей воздушных судов применяется дополнительный тариф — 14%.

В отношении работников, занятых на горных работах, применяется дополнительный тариф — 6,7%.

Какой процент идет на пенсионное обеспечение ИП

Если ИП имеет нанятых работников, то в отношении них действуют общие правила расчета и уплаты пенсионных страховых взносов. Пенсионные взносы на себя ИП рассчитывают и уплачивают в особом порядке, о чем сказано в ст. 430 НК РФ.

Если ИП получил доход за расчетный период менее 300 тыс. руб., то он не высчитывает процент отчислений в пенсионный фонд, а уплачивает его в фиксированном размере:

- в 2019 году — 29 354,00 руб.;

- в 2020 году - 32 448 руб.

Если доход превысил 300 000 руб., ИП необходимо рассчитать и уплатить в бюджет 1% от суммы превышения дохода над установленным лимитом.

При этом пенсионные отчисления за расчетный период не могут превышать фиксированного размера пенсионных взносов, умноженного на 8. Таким образом, верхний предел по взносам на пенсионное страхование у ИП составит:

- в 2019 году — 234 832,00 руб.;

- в 2020 году - 259 584 руб.

Произвести уплату взносов на пенсионное страхование ИП должен не позднее 31 декабря расчетного года. Дополнительный взнос в размере 1% он обязан внести до 1 июля года, следующего за расчетным.

Если индивидуальный предприниматель зарегистрирован в этом качестве не полный год, то фиксированный взнос исчисляется пропорционально времени, когда физлицо являлось ИП.

Отчетность, связанную с пенсионными отчислениями, ИП без работников сдавать не должен.

Какой порядок уплаты взносов и сдачи отчетности

Система исчисления и уплаты установлена ст. 431 НК РФ. Процент от зарплаты в Пенсионный фонд исчисляется по итогам каждого календарного месяца. Базу по страховым пенсионным взносам за период с начала года до конца расчетного месяца умножаем на соответствующий тариф и вычитаем суммы страховых взносов, исчисленных за каждый предыдущий месяц. Страховые взносы высчитываются в рублях и копейках.

Уплатить рассчитанные страховые взносы на пенсионное страхование положено в налоговую инспекцию не позднее 15-го числа месяца, следующего за отчетным. Если 15-е число приходится на выходной или праздничный день, то срок сдвигается на ближайший рабочий день, следующий после 15-го числа.

Отчетность, относящаяся к рассчитанным и уплаченным пенсионным взносам, — расчет по страховым взносам. Он представляется налогоплательщиком в налоговый орган ежеквартально, не позднее 30-го числа месяца, следующего за отчетным периодом. Налогоплательщики со среднесписочной численностью за предшествующий отчетный период 25 человек и менее вправе представить расчет по страховым взносам как на бумажном носителе, так и посредством ТКС. Те, у кого среднесписочная численность превышает 25 человек, обязаны отчитаться только в электронном виде.

ВАЖНО! С 2020 года по ТКС должны будут отчитаться страхователи, у которых среднесписочная численность сотрудников за 2019 год составила более 10 человек. Подробности см. здесь.

Кто не уплачивает страховые взносы на пенсионное страхование

Еще раз отметим, что на выплаты по договорам купли-продажи или аренды не начисляются страховые взносы на пенсионное страхование.

Если трудовой или гражданско-правовой договор заключен с иностранным гражданином или лицом без гражданства для работы в подразделении российской организации, то выплаты по такому договору не признаются объектом обложения страховыми пенсионными взносами. Также не начисляются пенсионные взносы с выплат высококвалифицированным иностранным специалистам.

Возникает вопрос, какой процент зарплаты отчисляется в Пенсионный фонд по прочим иностранцам, работающим в России, и нужно ли делать эти отчисления. На выплаты иностранным гражданам, работающим в России по трудовым договорам или ГПД, начисляются страховые пенсионные взносы в общем порядке.

***

Процент отчислений в пенсионный фонд России зависит от множества факторов. Основной остается ставка 22%. Также определенным налогоплательщикам можно применять пониженные тарифы — от 20% до 0%, в зависимости от системы налогообложения и видов деятельности. С выплат работникам, трудящимся в опасных и вредных условиях труда, начисляют дополнительные проценты. ИП без работников отчисляют на пенсионное страхование фиксированную сумму, если их доход не превысит определенного лимита. После превышения лимита дохода ИП отчисляет 1% от дохода на пенсионное страхование.

Еще больше материалов по теме — в рубрике "Страховые взносы".

Добрый день. Отчисления производятся не с оклада, а с всех выплат. При этом вычитают только 13 % подоходного налога, остальное уплачивает работодатель, самостоятельно. Если вы получаете 30 000 рублей в месяц, соответственно 3900 рублей ежемесячно будут вычитать.

С уважением, Сергей.