Выходное пособие при увольнении

Выходное пособие — это денежное «извинение», возмещение за потерю рабочего места не виноватым в этом сотрудником. Его выплачивает работодатель в случаях:

- Расторжения трудового договора по причинам:

- ликвидации организации (п. 1 ст. 81 ТК РФ);

- сокращения штатной численности и за неимением подходящей должности в компании (п. 2 ст. 81 ТК РФ);

- соглашения сторон (ст. 78 ТК РФ);

- искажения правил составления и подписания трудового договора (ст. 84 ТК РФ).

- Призыва на военную/альтернативную службу (п. 1 ст. 83 ТК РФ).

- Невозможности выполнять обязанности по медицинским показаниям / недееспособности сотрудника (п. 5 ст. 83 ТК РФ).

- Несогласия работника с поправками в трудовом договоре или отказа от перевода на другую работу или на работу в иную местность (абз. 14 ст. 83 ТК РФ).

Выходное пособие представляет собой компенсационную выплату, поэтому является справедливым льготное налогообложение. В абз. 8 п. 3 ст. 217 НК РФ установлено, что сумма выходного пособия при увольнении не облагается НДФЛ, если она не больше трехкратного размера средней зарплаты за месяц (для районов Крайнего Севера — шестикратного размера). Величина превышения указанного лимита выходного пособия облагается НДФЛ.

При этом непременным условием включения суммы выходного пособия в состав расходов на оплату труда при исчислении налога прибыль является упоминание о нем во внутреннем локальном акте, например в коллективном/трудовом договоре, соглашении и т. п. (п. 9 ст. 255 НК РФ). Однако при существенном превышении суммы такой выплаты над размером обычно выплачиваемого выходного пособия и при отсутствии экономического обоснования такого превышения налоговики вправе исключить пособие из состава расходов, уменьшающих налогооблагаемую прибыль (п. 14 Обзора судебной практики Верховного суда РФ № 4 (2016), утв. Президиумом Верховного суда РФ 20.12.2016).

Выходное пособие — в справке 6-НДФЛ

Правило обложения НДФЛ выходного пособия сверх лимитных сумм касается увольнения сотрудников по любой из причин: сокращение штата, соглашение сторон, получение инвалидности или уход на военную службу.

Внимание! Исключением для льготного налогообложения является увольнение работника за проступки, совершенные им (по пп. 5–6 ст. 81 ТК РФ) — в таком случае НДФЛ исчисляется со всех выплат в полном объеме. Обязательно наличие необходимых документов, подтверждающих факт виновности уволенного.

В расчете 6-НДФЛ выходное пособие при увольнении отражается только по суммам, облагаемым налогом, — сверх установленного законом предела (абз. 8 п. 3 ст. 217 НК РФ). Правила заполнения расчета 6-НДФЛ утверждены приказом ФНС № ММВ-7-11/450@ от 14.10.2015.

Пример 1

Работнику в последний день работы в связи с увольнением выдано выходное пособие в размере 145 000 руб. Величина трех среднемесячных заработков — 120 000 руб.

Превышение необлагаемого предела составляет 25 000 руб. (145 000 – 120 000).

Пример отражения выходного пособия в справке 6-НДФЛ

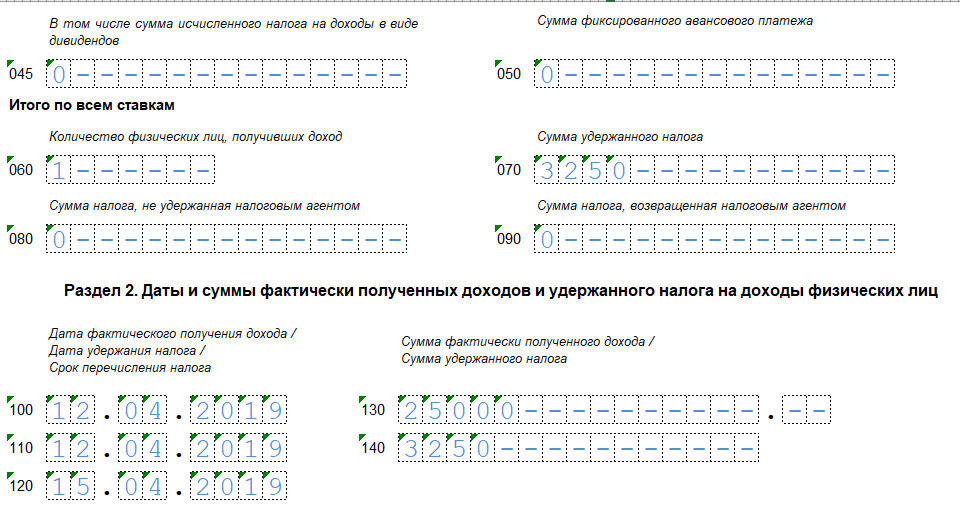

Чтобы перенести данные примера в расчет 6-НДФЛ, дополним условия предложенного примера.

Пример 2

12.04.2019 работнику в день увольнения выплачено выходное пособие с превышением необлагаемого лимита в 25 000 руб. Сумма НДФЛ с выплаченного выходного пособия равняется 3250 руб. (25 000 × 13%).

Налог перечислен в бюджет 15.04.2019.

12.04.2019 — это пятница, поэтому в строке 120 днем перечисления налога должен быть указан следующий рабочий день после дня выдачи денег увольняемому — понедельник, 15.04.2019.

Заполним разделы 1 и 2 расчета 6-НДФЛ за 1-е полугодие 2019 года по данному выходному пособию:

|

Номер строки |

Наименование строки |

Внесенные данные |

|

010 |

Ставка налога, % |

13 |

|

020 |

Сумма начисленного дохода |

25 000,00 |

|

040 |

Сумма исчисленного налога |

3250 |

|

060 |

Количество физических лиц, получивших доход |

1 |

|

070 |

Сумма удержанного налога |

3250 |

|

100 |

Дата фактического получения дохода |

12.04.2019 |

|

110 |

Дата удержания налога |

12.04.2019 |

|

120 |

Дата перечисления налога |

15.04.2019 |

|

130 |

Сумма фактически полученного дохода |

25 000,00 |

|

140 |

Сумма удержанного налога |

3250 |

Заполненные разделы 1–2 расчета 6-НДФЛ 2019 года выглядят так:

Сдать отчет по сотруднику в ИФНС нужно в срок до 31.07.2019 (п. 2 ст. 230 НК РФ, письмо ФНС от 01.08.2016 № БС-4-11/13984@). Кроме показателей примера в отчет следует добавить данные по всем остальным работникам компании, их выплатам и налогам с этих выплат.

Сдать отчет по сотруднику в ИФНС нужно в срок до 31.07.2019 (п. 2 ст. 230 НК РФ, письмо ФНС от 01.08.2016 № БС-4-11/13984@). Кроме показателей примера в отчет следует добавить данные по всем остальным работникам компании, их выплатам и налогам с этих выплат.

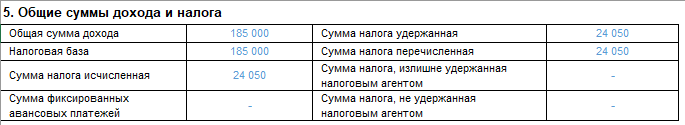

Выходное пособие — в справке 2-НДФЛ

Справку 2-НДФЛ полагается выдать сотруднику по его заявлению (п. 3 ст. 230 НК РФ), а также ежегодно представлять в налоговые органы.

Порядок заполнения справки 2-НДФЛ утвержден приказом ФНС от 02.10.2018 № ММВ-7–11/566@. С 2019 года 2-НДФЛ имеет два действующих бланка: для выдачи работнику и для представления в ФНС. При этом 2-НДФЛ называется только справка, представляемая в налоговую. А справка для работника называется «Справка о доходах и суммах налога физического лица», но по привычке ее продолжают называть 2-НДФЛ для сотрудника.

Выходное пособие в справке 2-НДФЛ 2019 года показывается так же, как в расчете 6-НДФЛ, только в размере превышения над необлагаемым лимитом и подоходного налога с него. Установленный предел (в размере трех среднемесячных заработков, шести — для Крайнего Севера) с выходного пособия не облагается НДФЛ и в справке 2-НДФЛ не учитывается.

В справке для сотрудника облагаемая налогом часть отображается в разделе 3, а соответствующий подоходный налог — в разделе 5. В 2-НДФЛ для налоговой эти суммы показываются в разделе 2. Дополнительно налогооблагаемая часть выходного пособия отражается в приложении к справке.

С 01.01.2018 были внесены дополнения в Перечень кодов доходов в справке 2-НДФЛ (приказ ФНС от 24.10.2017 № ММВ-7-11/820). Один из вновь появившихся кодов — 2014 — предназначен для выходных пособий и компенсаций, исчисляемых на основе среднего месячного заработка. То есть именно этот код и нужно указывать при заполнении данных по работникам, уволенным с выплатой выходного пособия. В нашем примере в справке 2-НДФЛ (и для работника, и для ФНС) появляется отдельная строка за апрель 2019 года с кодом дохода 2014.

В ИФНС справка подается одновременно с другими справками 2-НДФЛ с данными по остальным работникам за 2019 год в срок до 01.04.2020 (ст. 216, п. 2 ст. 230 НК РФ).

Пример отражения выходного пособия в справке 2-НДФЛ

Используем условия примеров 1 и 2, дополнив их.

Предположим, что сотрудник получал с января по март зарплату в размере оклада 40 000 руб. При расчете в день увольнения ему были выплачены, кроме выходного пособия: зарплата за апрель — 18 000 руб. и компенсация за неотработанный отпуск — 22 000 руб.

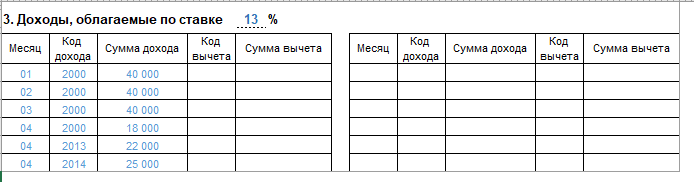

Стандартных вычетов данный работник не имеет, поэтому в выдаваемой работнику справке 2-НДФЛ заполняются, кроме идентификационных данных об организации и самом сотруднике, разделы 3 и 5.

Раздел 3

В разделе 3 в графе «Месяц» проставим цифры 01 (январь), 02 (февраль), 03 (март), 04 (апрель) — месяцы работы увольняющегося в 2019 году. Строки апреля повторяются трижды — по разным видам выплат, они все имеют различные коды доходов, которые следует внести в соседнюю правую одноименную графу.

По строкам за январь — март один код дохода: 2000, зарплата. В строках апреля отразим коды доходов: 2000 — зарплата за апрель, 2013 — компенсация за отпуск и 2014 — превышение необлагаемого размера выходного пособия.

В графе «Сумма дохода» разнесем размеры выплат в соответствии с месяцем и кодом дохода.

Смотрите, как заполнен раздел 3 справки 2-НДФЛ 2019 года:

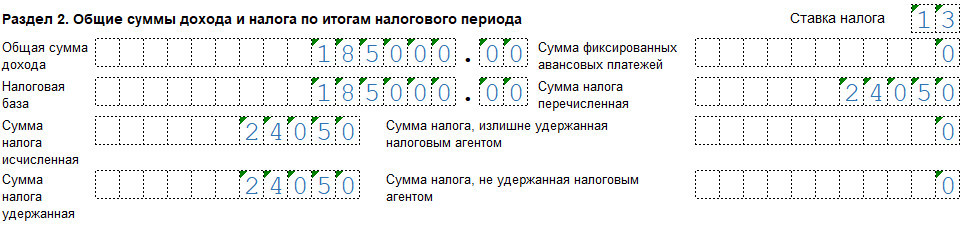

Раздел 5

Общая сумма отражаемого в 2-НДФЛ дохода сотрудника за 2019 год в данной организации составляет 185 000 руб. (40 000 × 3 + 18 000 + 22 000 + 25 000).

Сумма исчисленного, удержанного и перечисленного налога с этих доходов — 24 050 руб. (185 000 × 13%).

Раздел 5 справки 2-НДФЛ 2019 года заполнен:

В представляемой в налоговую справке 2-НДФЛ на этого сотрудника раздел 2 будет выглядеть так:

Приложение к справке 2-НДФЛ заполняется следующим образом:

***

Выходное пособие выдается увольняющемуся работнику, если это условие есть в трудовом договоре, соглашении или другом локальном нормативном акте организации.

Оно не облагается подоходным налогом, если не превышает среднемесячной заработной платы в 3 раза (6 раз — для районов Крайнего Севера). Величина превышения над указанным пределом облагается НДФЛ в размере 13% в установленном порядке.

Суммы этого превышения и исчисленного, удержанного и перечисленного налога с него показываются в ежеквартальном расчете 6-НДФЛ и в ежегодной справке 2-НДФЛ при их сдаче в ИФНС.

***

Еще больше материалов по теме — в рубрике «НДФЛ».