Налоги с больничного листа: правовое регулирование

Основным нормативным документом, регулирующим, какие налоги начисляются на больничный лист в 2021 году, как происходит их удержание и перечисление в госказну, служит Налоговый кодекс.

Сами суммы пособий рассчитываются в соответствии с законом «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (далее — закон № 255-ФЗ) и могут быть выданы только при наличии корректно заполненных листков нетрудоспособности, в повседневной жизни чаще называемых больничными листами.

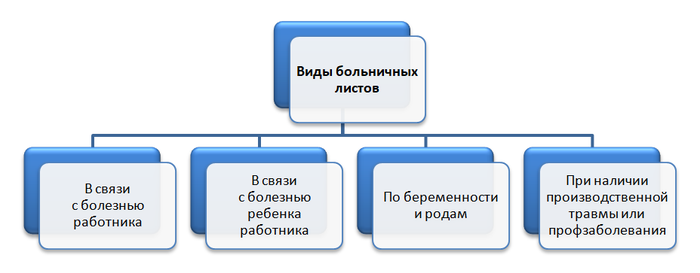

Больничные листы могут выдаваться по причине болезни, а могут и по случаю предстоящих родов. Еще один вид больничного связан с производственной травмой или обострившимся профзаболеванием. В этом случае при расчете, налогообложении и выплате пособия следует также руководствоваться законом «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ (далее — закон № 125-ФЗ).

Временная нетрудоспособность: облагаются ли больничные страховыми взносами

Человеку, заболевшему и обратившемуся в медицинское учреждение, по его просьбе оформляется листок нетрудоспособности. Он должен быть представлен в бухгалтерию компании (или ИП), где официально трудоустроен гражданин. На основании больничного, данных о зарплате за два предшествующих календарных года, отработанном за этот же период времени и стаже работника специалисту бухгалтерии предстоит произвести расчет пособия по ВНиМ. Его выплату обычно осуществляют в ближайший день выдачи зарплаты (или аванса) после предъявления больничного.

Как известно, все выплаты, связанные с исполнением трудовых функций, облагаются страхвзносами. А что с больничными? Начисляются ли страховые взносы с больничных листов?

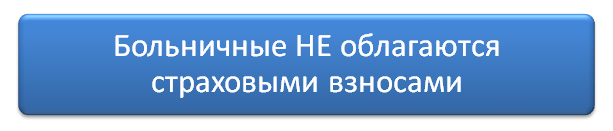

Если мы обратимся к подп. 1 п. 1 ст. 422 НК РФ, подп. 1 п. 1 ст. 20.2 закона № 125-ФЗ, то увидим, что государственные пособия освобождены от соцвзносов.

То есть страховые взносы на пособие по временной нетрудоспособности - и за счет работодателя, и за счет ФСС - начислять не нужно. Это касается взносов и на ВНиМ, и на ОПС, и на ОМС, и на НС и ПЗ.

Пособие по временной нетрудоспособности за счет работодателя и за счет ФСС: есть ли различия для НДФЛ

Пособие по ВНиМ признается доходом работника для целей исчисления НДФЛ. Подоходный налог с больничного листа рассчитывается по ставке 13%.

Датой фактического получения доходов в виде пособия по ВНиМ в соответствии с подп. 1 п. 1 ст. 223 НК РФ является день его выплаты. Налог должен быть удержан в тот же день. То есть физлицо получает пособие уже за минусом подоходного налога. Работодатель, выступающий налоговым агентом, обязан перевести сумму налога в бюджет до окончания месяца, в котором больничные были выданы или перечислены.

Для расчета, удержания и перечисления НДФЛ не имеет значения, за счет чьих средств выплачивается пособие. Доходом физического лица признается его полная сумма, выплачиваемая и за счет работодателя, и за счет соцстраха.

Обратите внимание! Если в регионе, где располагается фирма или работает ИП, реализуется пилотный проект «Прямые выплаты», работник получит сумму больничных начиная с 4-го дня болезни напрямую от фонда. При этом Фонд соцстраха также перечислит пособие уже за минусом удержанного налога.

Больничный лист по беременности и родам: берется ли подоходный налог (НДФЛ) и начисляются ли взносы

Еще одной причиной, по которой выдается больничный лист, может стать беременность сотрудницы и, соответственно, рождение малыша. Выписывается он медучреждением при уходе сотрудницы в декретный отпуск. Она, в свою очередь, должна представить его в бухгалтерию предприятия, где должно быть рассчитано соответствующее пособие. Расчет конкретно этого пособия, как и пособия по ВНиМ, происходит на основании данных о заработке и отработанном времени за последние два календарных года.

Важно! На величину пособия по БиР стаж сотрудницы не влияет.

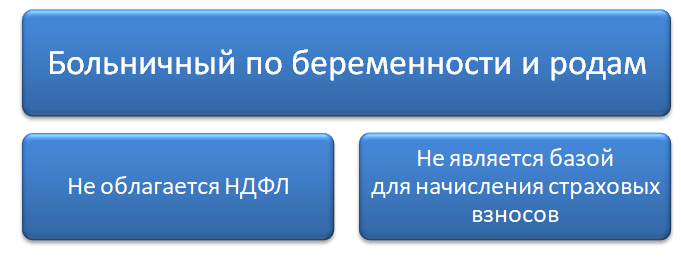

В 2021 году налогообложение больничных листов, выданных по случаю предстоящих родов, изменений не претерпело: оно, как и прежде, несколько отличается от налогообложения общих больничных. Разница — в отсутствии необходимости исчислять и удерживать НДФЛ. Дело в том, что пособие по беременности и родам прямо поименовано в перечне доходов, не подлежащих обложению этим налогом (п. 1 ст. 217 НК РФ).

НДФЛ не будет рассчитываться и удерживаться с других сопутствующих материнству выплат:

- за постановку на учет на ранних сроках беременности;

- по рождению ребенка;

- пособия, выдаваемого по уходу за ребенком до достижения им возраста 1,5 лет.

Абсолютно все пособия, связанные с материнством, выдаются за счет средств Фонда социального страхования и объектом обложения страховых взносов не являются.

Несчастный случай на производстве и профзаболевание: как удерживается НДФЛ и рассчитываются страховые взносы с больничных листов

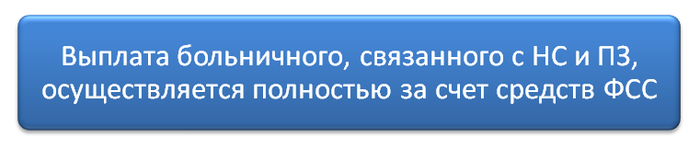

При получении травмы на производстве или обострении профессионального заболевания работники также получают листки нетрудоспособности с необходимым кодом 04 или 07. Расчет пособия практически равноценен расчету стандартного пособия в связи с прочими болезнями. Однако здесь не важен стаж работника (он получит все 100% среднего заработка, определяемого исходя из данных за последние 2 года) и действуют другие максимальные ограничения.

Если говорить об НДФЛ, ответ на вопрос, берется ли налог с больничного листа, выдаваемого в связи с производственной травмой или профзаболеванием, положительный. Подоходный налог считается, удерживается и перечисляется, как и с обычных больничных.

Что касается взносов на обязательное страхование, они также не начисляются.

Как происходит налогообложение доплат до среднего заработка

Все виды рассмотренных нами пособий считаются исходя из среднего заработка сотрудника за предыдущие 2 календарных года. Однако нужно помнить, что суммарный доход работника за год не может превышать сумму предельной базы по взносам на ВНиМ. То есть если фактический заработок работника превысит указанную величину, исчисленное пособие будет меньше, чем если бы оно определялось исходя из суммы его заработка. Также некоторые работники не вправе претендовать на оплату больничного в размере 100% среднего заработка в связи с нехваткой стажа, а некоторым пособие и вовсе положено только исходя из МРОТ.

В указанных ситуациях локальными нормативными актами работодателя или трудовыми договорами может быть предусмотрена доплата до среднего заработка по больничному листу, которая, естественно, не возмещается соцстрахом.

Поскольку такая доплата не может определяться как государственное пособие, к ней применяется другой подход при налогообложении:

- Во-первых, она полностью подлежит обложению НДФЛ, поскольку отсутствует в перечне освобожденных доходов из ст. 217 НК РФ.

- Во-вторых, на нее должны быть начислены все страхвзносы, ведь доплата до среднего заработка является уже выплатой в рамках трудовых отношений (п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 закона № 125-ФЗ).

Пособие не принято к возмещению Фондом соцстраха: последствия

Если по определенным причинам Фонд социального страхования не одобрил выплату по больничному листу и отказался возмещать ее страхователю, последнему следует пересмотреть подход к ее налогообложению. Самым безопасным решением в подобном случае будет начисление страховых взносов на сумму неодобренного пособия согласно позиции чиновников (письма ФНС от 22.09.2017 № ЕД-4-15/19093 и Минфина от 01.09.2017 № 03-15-07/56382).

Однако есть постановления судов, где высказана противоположная точка зрения (например, постановление Арбитражного суда Западно-Сибирского округа от 21.09.2018 по делу № А27-1792/2018). Арбитры считают, что даже не принятые к возмещению ФСС суммы пособий по больничным листам не меняют своей социальной направленности и не могут выступать в качестве трудовой выплаты. Следовательно, никаких предпосылок для их включения в расчетную базу нет. Таким образом, единой точки зрения по взносам с невозмещенных больничных не сформировано, позицию, отличную от мнения налоговиков, придется отстаивать в суде.

Такая же неопределенность проявляется и с НДФЛ с больничных по БиР. Если желание спорить с проверяющими отсутствует, налог лучше исчислить. Однако следует помнить, что в законе нет прямого указания на обязанность взимать НДФЛ с сумм незачтенных пособий.

***

Подоходный налог с больничных листов удерживается, за исключением тех, что выдаются по случаю предстоящих родов и последующего материнства. Удержать налог необходимо в момент выдачи суммы пособия, а перечислить — не позднее последнего дня месяца, когда выплата работнику была осуществлена.

Страховые взносы на суммы больничных ни по одному из оснований не начисляются.

Доплата до среднего заработка при оплате больничных листков не считается госпособием и может расцениваться исключительно как трудовая выплата. Поэтому она облагается подоходным налогом и страховыми взносами в полном объеме.

Если больничные не приняты к возмещению Фондом социального страхования, безопаснее всего начислить на них страховые взносы и удержать НДФЛ (если выплата производилась в связи с беременностью и родами сотрудницы). Однако судьями выносились решения, что начислять взносы на подобные выплаты не нужно, поскольку последние не связаны с исполнением трудовых обязанностей по договору.

***

Еще больше материалов по теме — в рубрике «Пособия».