Зачем менять УСН на ОСНО

Общая система налогообложения (ОСНО) по сравнению с упрощенной (УСН) требует значительно больше финансовых, временных и трудозатрат. При ОСНО сдают больше отчетности, уплачивают больше налогов.

Об отличиях между ОСНО и УСН мы писали в статье.

В чем смысл смены упрощенки на основную систему?

Причины две:

- желание налогоплательщика;

- законодательно установленная необходимость.

Общережимники являются плательщиками НДС. Если основная масса клиентов налогоплательщика также применяет ОСНО, то они заинтересованы в вычетах НДС, поэтому предпочтут работать с общережимником, а не с упрощенцем. Так как совмещать ОСНО и УСН нельзя, с целью привлечения или сохранения клиентов налогоплательщик может совершить переход с УСН на НДС при общей системе.

Применять УСН могут не все хозсубъекты. Если налогоплательщик находился на УСН и вышел за рамки условий ее применения, то он переходит на основной налоговый режим.

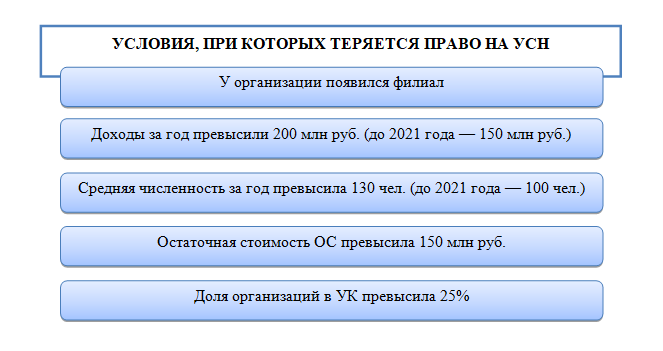

Посмотрите, какие есть ограничения на применение упрощенки (ст. 346.12, 346.13 НК РФ):

Кроме того, некоторыми видами деятельности нельзя заниматься при УСН. Подробнее — в статье.

Временные условия и порядок ухода с упрощенки на ОСНО

В зависимости от причин перехода на НДС с УСН сроки такого перехода различаются.

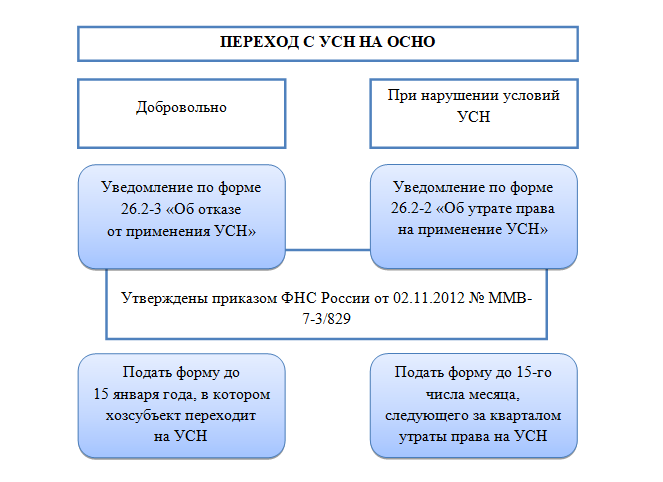

По собственному желанию отказаться от упрощенки в пользу обычной системы налогообложения можно лишь по окончании текущего календарного года (п. 6 ст. 346.13 НК РФ). То есть если налогоплательщику пришла идея осуществить переход на НДС с УСН в 2020 году, то воплотить этот план в жизнь он сможет только с 01.01.2021.

Для этого необходимо подать в контролирующий орган уведомление по форме 26.2-3 об отказе от УСН до 15.01.2021. Бланк уведомления скачайте в начале нашей статьи.

Если хозсубъект нарушил какое-либо условие применения УСН, то он считается слетевшим с упрощенки с 1-го числа того квартала, в котором были нарушены условия УСН (п. 4 ст. 346.13 НК РФ). Заявление на переход на НДС с УСН в этом случае подается по форме 26.2-2 до 15-го числа месяца, следующего за кварталом, в котором право на УСН утрачено. Бланк формы утраты права на УСН вы найдете в начале нашей статьи.

Обобщим данные в таблице:

Для ИП переход с УСН на ОСНО с НДС осуществляется в аналогичном порядке.

НДС при смене упрощенки на основную систему

При УСН учет доходов и расходов ведется кассовым методом, при ОСНО, как правило, методом начисления.

В чем заключаются отличия кассового метода и метода начисления, мы писали в статье.

Таким образом, расчет налоговой базы будет различаться при УСН и при ОСНО.

В данной статье мы подробно остановимся на особенностях НДС при переходе с УСН на ОСНО.

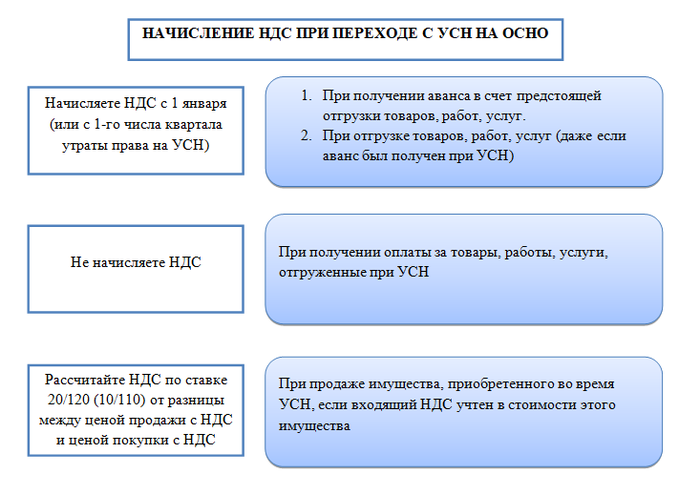

Начисление НДС

Посмотрите, как начислять НДС после перехода на ОСНО:

Если право на УСН было утрачено в середине квартала, то на все отгрузки и полученные авансы с 1-го числа этого квартала необходимо начислить НДС. То есть цена договора будет увеличена, поэтому понадобится составить допсоглашения к таким договорам. Если контрагент не согласится доплачивать, сделать это придется из своих средств.

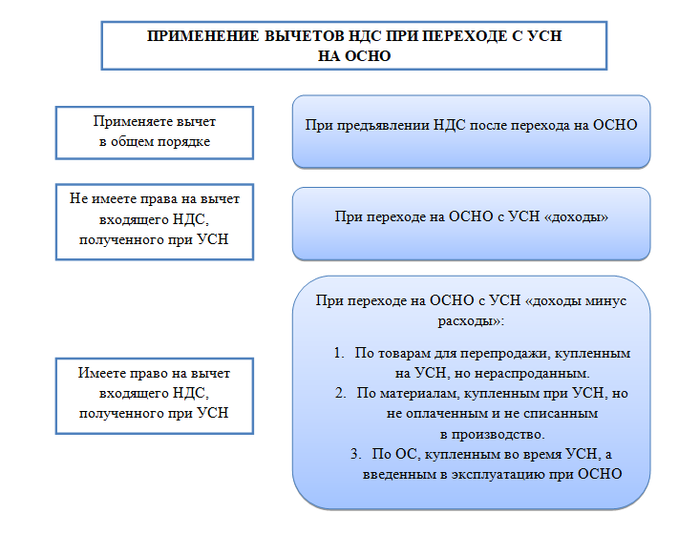

Вычет НДС

Порядок учета вычетов НДС после смены УСН на ОСНО:

НДС к вычету можно принять при соблюдении прочих общих условий. Что это за условия, мы писали в статье.

***

При переходе с УСН на ОСНО начисляйте НДС с начала того квартала, когда произошел переход, на все полученные авансы и отгрузки. После перехода на ОСНО входящий НДС принимайте к вычету в общем порядке. Если переходите с УСН «доходы минус расходы», можете учесть входящий НДС по непроданным товарам и неиспользованным прочим МПЗ.

Еще больше материалов — в рубрике «УСН».