Торговый сбор - кто обязан платить его? Это следует определять, учитывая нормы сразу нескольких уровней законодательства. Изучим их.

Кто является плательщиком торгового сбора?

Кто платит торговый сбор в 2018 году? Кто определяет порядок исчисления и уплаты торгового сбора (ТС)?

Формально плательщики торгового сбора — ИП и юрлица, которые:

|

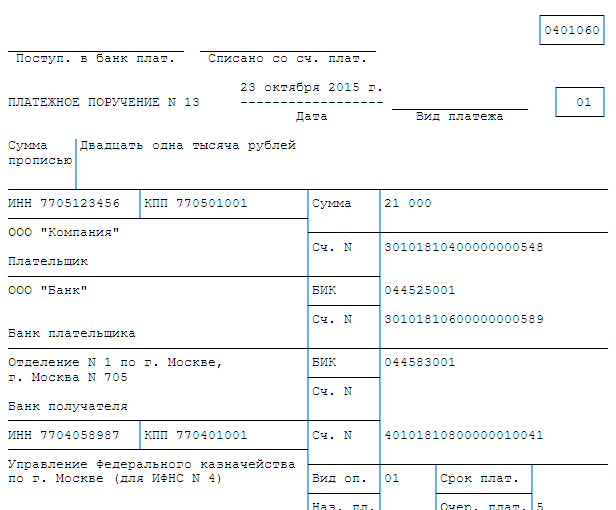

| Скачать форму платежного поручения |

- Осуществляют офлайн-торговлю через:

- объекты стационарной сети без торговых залов — например киоски;

- объекты нестационарной сети — палатки;

- объекты стационарной сети с залами — супермаркеты;

- склады (п. 2 ст. 413 НК РФ).

- Не применяют:

- патентную систему налогообложения (как ИП);

- ЕСХН.

Кроме того, если продавец обязан платить ТС, то он не может применять ЕНВД по видам деятельности, для которых установлен сбор.

В некоторых случаях ТС платят интернет-магазины (далее в статье мы рассмотрим подробнее, какие именно).

При этом взимание сбора осуществляется в соответствии с п. 1 ст. 411 НК РФ:

- Муниципалитетами — только если принят федеральный закон, разрешающий взимать ТС муниципалитетам, а сами местные власти приняли нормативный акт, регламентирующий взимание ТС.

Пока ни одному муниципалитету в РФ не разрешено взимать торговый сбор. - Городами федерального значения — только если власти города федерального значения регламентировали взимание ТС в нормативных актах.

Пока только власти Москвы приняли подобный нормативный акт — закон города Москвы «О торговом сборе» от 17.12.2014 № 62.

В нормативных актах городов федерального значения (муниципалитетов — когда им будет разрешено взимать ТС) указываются конкретные ставки по ТС в зависимости от формата торговли. Если ставки не указаны, то бизнесы, которые ведут торговлю в соответствующих форматах, не уплачивают торговый сбор.

Обязаны ли платить торговый сбор интернет-магазины? Это будет зависеть от разных обстоятельств — изучим их.

Должен ли платить ТС интернет-магазин?

Это зависит от того, каким образом покупатели интернет-магазина получают оплаченные товары. Если они делают это, забирая товары со склада, то с интернет-магазина может взиматься ТС (подп. 4 п. 2 ст. 413 НК РФ). То же самое — если товар резервируется онлайн, а потом выкупается в офлайновом представительстве магазина.

Но если товары, к примеру, привозятся курьерами, то оснований для уплаты ТС не возникает: такой формат продаж не относится к тем видам торговой деятельности, по которым может взиматься данный сбор.

Примечательно, что действующий в столице закон 62 не устанавливает ставок для исчисления торгового сбора при отпуске товаров со склада. Выходит, что на практике с интернет-магазинов Москвы торговый сбор сейчас взиматься не может.

Но если в законе 62 появятся ставки для отпуска товаров со склада — продавцы через интернет будут платить ТС.

Уплачивает ли ТС поставщик услуг?

Отдельный вопрос — уплата ТС при сопутствующей торговле, когда те или иные товары реализуются потребителю при оказании услуг (выполнении работ).

Классический пример — услуги общепита. Человек, придя в кафе или ресторан, фактически покупает у заведения блюда, но в рамках оказания услуги по общественному питанию. И этот факт дает Минфину повод считать, что торговым сбором деятельность ресторанов облагаться не должна (письмо Минфина РФ от 04.10.2016 № 03-11-12/57653). Но при одном условии: если владелец ресторана не ведет других бизнесов с применением объектов стационарной и нестационарной торговли (в том числе расположенных в здании ресторана).

По принципу правовой аналогии позицию Минфина можно применить и к другим сферам бизнеса, где имеет место реализация товара в рамках услуги — например, к строительному бизнесу, деятельности по оказанию парикмахерских, авторемонтных услуг.

В какой момент продавец становится плательщиком ТС?

В какой момент времени хозяйствующий субъект — тот, кто должен платить торговый сбор по закону, — становится обязанным уплачивать ТС фактически?

ИП или юрлицо становится плательщиком ТС, как только начинает торговую деятельность на территории муниципалитета или города федерального значения, в которых регламентировано взимание торгового сбора. В течение 5 дней после начала такой деятельности ИП или юрлицо должны встать на учет как плательщики ТС (п. 2 ст. 416 НК РФ). Чтобы сделать это, продавец должен в указанный срок доставить в ФНС уведомление, бланк которого вы найдете по ссылке. Можно в электронном виде — но только если есть электронная подпись для документооборота с ФНС (п. 6 ст. 416 НК РФ).

Тому, кто обязан платить торговый сбор в 2018 году, нужно внимательно следить за местными законами: если к регулирующему нормативу будут приняты поправки, вводящие ставку для конкретного формата торговли (тех же складов), то продавцу нужно будет зарегистрироваться в качестве плательщика торгового сбора.

Постановка продавца на учет в качестве плательщика ТС осуществляется:

- по месту нахождения магазина — если для торговли используется недвижимость;

- по месту расположения продавца как юрлица или проживания ИП в иных случаях (п. 7 ст. 416 НК РФ).

Если у продавца несколько объектов торговли, расположенных на территориях с подчинением разным инспекциям, то учет ведется той инспекцией, которая самой первой получила от налогоплательщика уведомление о постановке на учет.

Полезно будет также изучить нюансы расчета ТС лицом, обязанным его уплачивать.

Как рассчитать ТС?

Тот, кто уплачивает торговый сбор, при расчете платежа применяет формулу:

ТС = (ФХ × СТ) × ЛЬГОТА,

где:

ТС — торговый сбор;

ФХ — физическая характеристика объекта, на котором ведется торговля;

СТ — установленная законом муниципалитета или города федерального значения ставка;

ЛЬГОТА — коэффициент льготы (1 — если льгота не установлена, 0 — если установлено полное освобождение от уплаты налога или, к примеру, 0,5 — если разрешено платить 50% от налога).

При этом показатель СТ в Москве напрямую зависит от физхарактеристики объекта. Она может быть выражена:

- площадью торговой точки;

- самой точкой как условно неделимым объектом — в этом случае показатель ФХ будет равен 1.

В зависимости от разновидности показателя ФХ выбирается показатель СТ — ставка для площади (в расчете на 1 кв. м) или для точки как неделимого объекта (в фиксированной рублевой величине). Еще ставка торгового сбора зависит от места торговли или регистрации налогоплательщика:

- центр Москвы;

- территории за МКАД;

- районы внутри МКАД, но не относящиеся к центру Москвы (ст. 2 закона 62).

Пример

Стационарная торговая точка площадью менее 50 кв. м (это будет физхарактеристика, равная 1), расположенная в центре Москвы, облагается ТС по ставке 60 000 руб. А если торговая точка в том же районе имеет площадь более 50 кв. м, то в этом случае применяются ставки:

- 1200 руб. за 1 кв. м — для площади до 50 кв. м;

- 50 руб. за 1 кв. м — для оставшейся площади, превышающей 50 кв. м.

Столичные законодатели также предусмотрели ряд льгот для продавцов.

Какие есть льготы по ТС в Москве?

В соответствии с п. 2 ст. 3 закона 62, полностью освобождены от постановки на учет в качестве плательщиков торгового сбора и его уплаты почтовые, бюджетные, религиозные и некоторые другие организации.

Кроме того, в положениях п. 1 ст. 3 закона 62 установлены основания для освобождения от уплаты ТС (но не от постановки на учет в качестве плательщиков) достаточно широкого спектра хозяйствующих субъектов. К ним относятся, в частности, продавцы, которые используют вендинговые аппараты, а также торгуют:

- на ярмарках;

- на розничных рынках;

- на разнос на территории организаций бюджетной системы;

- в агропродовольственных кластерах;

- в кино, театрах и других подобных местах досуга;

- в газетных киосках.

Хозсубъекты могут уменьшать на величину ТС исчисленный налог в зависимости от режима налогообложения:

- ОСН — налог на прибыль в части сумм, уплачиваемых в бюджет Москвы (п. 10 ст. 286) и НДФЛ предпринимателя (п. 5 ст. 225);

- УСН «доходы» (п. 8 ст. 346.21 НК РФ);

- УСН «доходы минус расходы» — уплаченный ТС принимается в расходы (подп. 22 п. 1 ст. 346.16 НК РФ).

Закон запрещает уменьшать налог при ОСН или УСН на сумму торгового сбора, если налогоплательщик не предоставил в отношении объекта осуществления бизнес-деятельности, по которому уплачен данный сбор, уведомления о постановке на учет в качестве плательщика ТС.

***

Торговый сбор платят владельцы офлайновых точек продаж всех типов, если не применяют ПСН, ЕСХН и ЕНВД (по торговому виду деятельности). Но взимают его пока только власти Москвы. Тот, кто является плательщиком торгового сбора, обязан в течение 5 дней после начала деятельности, при которой платится ТС, встать на учет в столичной ФНС.