Кто такие самозанятые: плюсы нового налогового режима

Самозанятыми принято называть тех, кто применяет недавно появившийся режим налогообложения — налог на профессиональный доход. Этот экспериментальный режим введен всего в некоторых регионах и должен простимулировать к легализации деятельности людей, которые получают доходы от оказания услуг, продажи собственной продукции и сдачи своего имущества в аренду.

Важно! С июля 2020 года всем региональным властям предоставляется право вводить НПД в действие на территории своих областей (закон от 01.04.2020 № 101-ФЗ). Если до этого самозанятыми могли стать жители только 23 регионов, то после 01.07.2020 такая возможность появится у еще большего числа людей.

Такие граждане не против сделать свои доходы легальными и платить с них налоги, но их останавливает дополнительная бумажная волокита и финансовая нагрузка. Например, при регистрации ИП необходимо знать базовые бухгалтерские понятия, сдавать отчетность и уплачивать страховые пенсионные и медицинские взносы. Граждане, применяющие НПД, от всего этого избавлены.

Однако есть определенные ограничения в применении НПД.

Ограничения для НПД

Есть ли в списке допустимых услуг для самозанятых сдача квартиры в аренду? Может ли самозанятый сдавать в аренду автомобиль согласно новому закону? А иное имущество? Чтобы ответить на вопрос, необходимо изучить закон «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход…"» от 27.11.2018 № 422-ФЗ, в котором прописаны все условия применения НПД.

Ограничения в применении нового налогового режима связаны с размером дохода, допустимыми видами деятельности и территориальными ограничениями. Рассмотрим, на какие ограничения следует обратить внимание интересующимся сдачей квартиры самозанятым.

Представим данные в виде схемы:

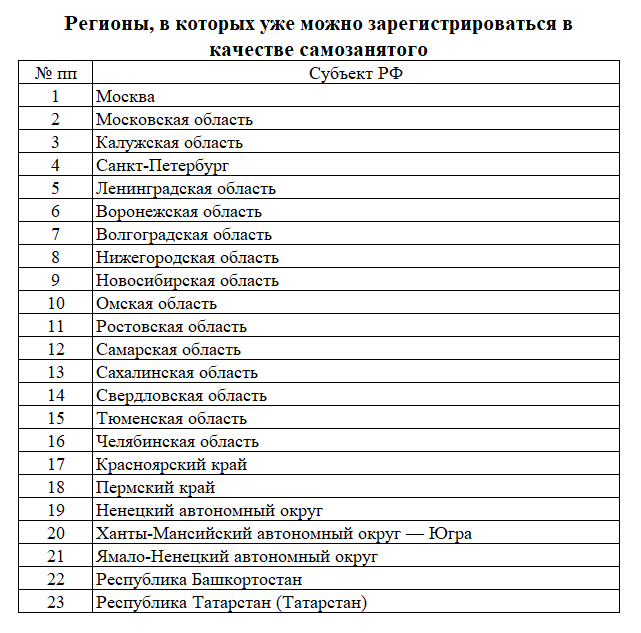

Напомним, что на данный момент НПД действует в 23 регионах РФ:

С 01.07.2020 налог на профессиональный доход появится в Республике Крым и Приморском крае.

Об условиях, при которых можно сдавать квартиру, находящуюся на неэкспериментальных территориях, читайте в разделе «Ограничения по территории и размеру дохода».

Более подробные комментарии к указанным ограничениям даны ниже.

Добавим, что налоговые ставки НПД не зависят от вида деятельности, а варьируются в зависимости от клиента:

- при сдаче в аренду физлицу ставка — 4% от дохода,

- сдаче в аренду юрлицу ставка — 6% от дохода.

Ограничения по территории и размеру дохода

Эксперимент проводится пока на территории 23 регионов РФ.

Пункт 1 ст. 2 закона № 422-ФЗ привязывает регион проведения эксперимента не к месту нахождения налогоплательщика, а к месту ведения деятельности. То есть если квартира для аренды у самозанятого находится в регионе проведения эксперимента, а сам самозанятый проживает или зарегистрирован в другом, он все равно может применять НПД.

Однако допустим вариант, когда самозанятый зарегистрирован в качестве предпринимателя в регионе эксперимента и получает в нем доход, а также получает доход, удовлетворяющий условиям применения НПД, и на иных территориях. В этом случае под НПД попадают все доходы, получаемые как на экспериментальной, так и на другой территории.

Что касается размера дохода, то п. 8 ст. 4 закона № 422-ФЗ запрещает применять НПД тем налогоплательщикам, у которых доход при расчете налоговой базы по НПД превысил 2,4 млн руб. в текущем календарном году.

Необходимо понимать, что в среднем доход в месяц при таком режиме налогообложения не должен превышать 200 000 руб. Однако помним, что ограничение идет не по месячному доходу, а по годовому.

Ограничения по виду деятельности

В законе № 422-ФЗ приведен перечень тех видов деятельности, которыми нельзя заниматься и применять в отношении них НПД. Можно сделать вывод, что любой иной деятельностью, которая не указана в законе № 422-ФЗ, заниматься с применением НПД можно. Рассмотрим, может ли самозанятый сдавать в аренду квартиру, допустима ли сдача самозанятым в аренду нежилого помещения, а также сдача самозанятым в аренду автомобиля.

Подпункт 3 п. 2 ст. 6 закона № 422-ФЗ не относит к объектам налогообложения при применении НПД доходы от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений).

Таким образом, о сдаче в аренду самозанятыми можно сказать следующее:

- сдача в аренду нежилого помещения самозанятым недопустима;

- сдача квартиры в аренду - это самозанятые граждане могут делать, равно как и сдавать в аренду автомобиль.

Можно ли сдать имущество в аренду работодателю?

Бывает, работодателю выгодно использовать имущество, принадлежащее работнику, а не покупать новое. В таких случаях можно выплачивать работнику компенсацию за использование личного имущества или же заключить с ним договор аренды. Договором аренды часто оформляют использование автомобиля работника. Таким образом, работодатель становится налоговым агентом по НДФЛ: он удерживает с суммы аренды и перечисляет в бюджет 13% НДФЛ. А если имущество сдает в аренду самозанятый?

Для начала поясним, что работать по трудовому договору и зарегистрироваться в качестве самозанятого законодательство позволяет. То есть человек, имея основную работу, может стать самозанятым и сдавать в аренду свое имущество, уплачивая НПД с этих доходов.

Но для отношений между самозанятыми и работодателями закон вводит ограничение. В подп. 8 п. 2 ст. 6 закона № 422-ФЗ говорится, что доходы, полученные от работодателя или от лица, бывшего работодателем менее двух лет назад, не могут облагаться НПД.

Таким образом, брать в аренду, например, автомобиль у работника как у самозанятого не получится. Клиентами такого арендодателя могут быть только сторонние люди.

Возможно, вам будут интересны наши статьи:

- «Могут ли самозанятые граждане работать с юридическими лицами?»;

- «Как самозанятому работать в такси»;

- «Самозанятые: в каких регионах будет налог на профессиональный доход».

***

Самозанятые, то есть те, кто применяет НПД, могут сдавать движимое имущество в аренду. А вот сдача недвижимого имущества запрещена законодательно. Исключением является сдача в наем жилых помещений. Сдача в аренду облагается по обычным ставкам НПД — 4 или 6%.

Еще больше материалов по теме — в рубрике «Самозанятые».

Спасибо за хороший отзыв о нашей работе. Будем и дальше освещать важные для Вас темы.

Вы также можете почитать наши статьи:

Самозанятые граждане с точки зрения законодательства

Могут ли самозанятые граждане работать с юридическими лицами?

Нужна ли онлайн-касса самозанятым лицам?

С уважением, Сергей Райт