Способы получения вычетов по НДФЛ

Налоговый кодекс РФ предусматривает два способа получения вычетов по НДФЛ:

- Возврат налога по окончании года на основании представленной декларации 3-НДФЛ и заявления налогоплательщика.

- Получение вычетов у работодателя.

В первом случае с момента несения расходов и до получения НДФЛ с них проходит достаточно много времени: нужно дождаться завершения года, подать декларацию в налоговый орган, затем налоговики в течение трех месяцев проводят ее проверку, и еще один месяц дается им на перечисление налога на счет налогоплательщика.

Возврат осуществляется исходя из сумм понесенных расходов и полученных за год доходов физлица, облагаемых по ставке 13%.

Во втором случае база по НДФЛ подлежит уменьшению сразу же при исчислении налога. Налог в бюджет не уходит. Он остается в сумме, получаемой работником на руки или поступающей на счет работника в банке. В такой ситуации физлицо должно заказать в налоговом органе уведомление о налоговом вычете для работодателя. Однако это требование касается не всех вычетов. Выясним, когда уведомление обязательно, а когда нет.

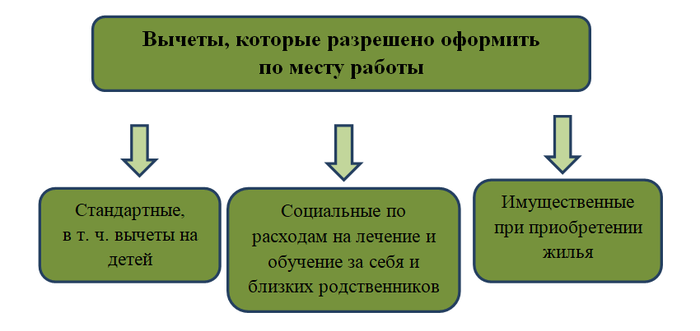

Какие вычеты и кому разрешено оформить через работодателя

К работодателю обращаются за получением следующих видов вычетов:

Для получения стандартных вычетов достаточно написать заявление в адрес работодателя с соответствующей просьбой и приложить подтверждающие документы. В качестве таковых могут выступать свидетельство о рождении ребенка или справка о том, что он обучается в вузе по очной форме.

А для заявления права на социальные и имущественные вычеты физлицо должно принести на работу налоговое уведомление — без него работодатель не вправе уменьшать налоговую базу по НДФЛ.

Получать вычеты по месту работы имеют право все физлица, которые трудятся на основании трудового договора, причем неважно, заключен ли договор по основному месту или по совместительству, имеет ли он срок или заключен бессрочно. А вот работники, подписавшие договор гражданско-правового характера, не смогут претендовать ни на один из видов вычетов по месту работы, несмотря на то что их доход в общем порядке облагается по ставке 13%. Об этом в очередной раз напомнили налоговики в письме от 07.03.2017 № БС-4-11/4076@.

Обратите внимание! Получение вычетов совместителями имеет нюансы. Так, стандартные вычеты можно заявить только у одного работодателя, а социальные и имущественные — получать по всем местам работы одновременно. Для этого нужно заказать несколько уведомлений в налоговой — для каждого работодателя отдельно.

Порядок действий для получения уведомления в инспекции

Человек потратил собственные средства на обучение, лечение себя (близкого родственника) или приобрел квартиру. До окончания года еще далеко, а он хочет начать получать вычеты сразу же. Процедура выглядит так:

- Обращение в налоговую инспекцию по месту регистрации физического лица. На этом этапе человек должен заполнить заявление на уведомление работодателю о налоговом вычете (или уведомления для нескольких работодателей, если вычет будет предоставляться и по основному месту работы, и по совместительству); приложить копии документов, подтверждающих право на вычет, и передать весь пакет в приемную. Бланки заявлений посмотрите в начале нашей статьи. Для имущественного вычета рекомендованный бланк есть в письме ФНС от 06.10.2016 № БС-4-11/18925, а для социального — в письме от 16.01.2017 № БС-4-11/500@.

- Проверка инспекторами права заявителя на получение вычета. На то, чтобы проверить все приложенные налогоплательщиком документы, налоговикам отводится 30 дней с момента подачи заявления.

- Получение уведомления из налоговой службы. По истечении 30 дней инспекторы вручат физлицу запрашиваемое уведомление или откажут в его выдаче. Форма уведомления о подтверждении имущественного вычета утверждена приказом ФНС от 14.01.2015 № ММВ-7-11/3@, социального вычета — представлена в письме ФНС от 16.01.2017 № БС-4-11/500@.

- Передача уведомления работодателю. Уведомление передается вместе с заявлением, в котором работник просит предоставить ему социальный либо имущественный вычет по месту работы. С этого момента работодатель в целях исчисления НДФЛ уменьшает доходы сотрудника на заявленный вычет. Как правильно это сделать, рассмотрим далее.

Какую информацию содержит уведомление

Уведомления на социальный и имущественный вычеты выдаются на разных бланках. Однако и в том, и в другом уведомлении должна содержаться информация:

- о физлице-налогоплательщике — Ф.И.О., ИНН, паспортные данные;

- работодателе — название организации или Ф.И.О. ИП, ИНН/КПП (КПП при наличии);

- сумме вычета;

- налоговом периоде, в котором заявляется вычет.

Все сведения по работнику и работодателю должны быть проверены последним досконально. Поскольку принять работодатель может лишь то уведомление, которое адресовано ему.

Напомним, что работник имеет право получить тот же имущественный вычет по всем местам работы, где он трудится по трудовым договорам. Поэтому уведомлений может оказаться несколько, каждое должно быть передано строго по назначению.

Примеры расчета налога при наличии уведомления

Как только заявление и уведомление окажутся в руках бухгалтера, ответственного за расчет заработной платы и НДФЛ, он начинает применять вычеты к доходам работника и перестает удерживать и перечислять налог заявителя в бюджет на разрешенную налоговиками сумму. Отметим, что даты начала применения вычетов различаются в зависимости от вида:

- Социальные вычеты предоставляются с месяца, в котором работник передал соответствующие документы работодателю (п. 2 ст. 219 НК РФ).

- Имущественные вычеты предоставляются с начала года (письмо Минфина от 20.01.2017 № 03-04-06/2416).

Для лучшего понимания обеих ситуаций приведем расчеты на примерах.

Пример 1. Предоставление социального вычета

Инженер ООО «Вертикаль» Соловьев А. А. принес уведомление на социальный вычет в связи с лечением супруги в размере 28 000,00 руб. 9 сентября 2020 года и сразу же написал заявление с просьбой о его предоставлении. Стандартные вычеты ранее им заявлены не были. Бухгалтер, начислив зарплату за сентябрь Соловьеву А. А. в сумме 24 000 руб., применил к ней указанный вычет для расчета налога. Поскольку размер вычета превышает доход физлица, то за сентябрь НДФЛ Соловьева к уплате составит 0 руб.

Остаток вычета в размере 4000,00 руб. нужно применить к октябрьским доходам. Они составят 26 000 руб. НДФЛ, удержанный и уплаченный за октябрь, будет равен: (26 000,00 – 4000,00) × 13% = 2 860,00 руб.

Если бы до начала 2021 года вычет не был бы использован целиком, то остаток Соловьев получал бы уже в налоговой инспекции на основании подачи 3-НДФЛ по итогам года. На следующий год социальные вычеты не переносятся.

Пример 2. Предоставление имущественного вычета

Экономист ООО «Горизонт» Васильев Н. Т. в августе 2020 года приобрел квартиру за 1,8 млн руб. Он обратился в налоговую инспекцию с пакетом документов и через месяц налоговики выдали ему уведомление для работодателя. 12 сентября сотрудник принес работодателю полученное уведомление и тут же написал заявление о предоставлении имущественного вычета. Другие вычеты им не заявлялись. Его ежемесячный доход составляет 50 000,00 руб.

Бухгалтеру придется пересчитать налог с начала года. За январь-август излишне уплаченный НДФЛ Васильева составляет: 8 × 50 000,00 × 13% = 52 000, руб. Налог возвращается организацией по заявлению.

С сентября по декабрь НДФЛ с доходов экономиста не удерживается, поскольку размер вычета превышает доход работника. А в январе Васильеву нужно будет обратиться в налоговую за новым уведомлением на 2021 год.

***

Потратившись на обучение, лечение или приобретение жилплощади, физлицо вправе не ждать окончания года, чтобы получить возврат НДФЛ от налоговиков, а обратиться в инспекцию для оформления налогового уведомления для работодателя. На основании такого уведомления последний будет уменьшать базу по НДФЛ работника на заявленный вычет либо до полного использования, либо до конца года. Правила предоставления имущественного и социального вычетов по месту работы различаются. Также различаются и бланки, на которых оформляются уведомления. В статье мы привели формы для каждого вида вычета и показали на примерах, как работодателю рассчитать налог при получении от работника заявления на вычет и налогового уведомления.

Здравствуйте. Мы рады, что статья оказалась полезной. Вы можете подписаться на нашу еженедельную рассылку, чтобы всегда быть в курсе последних изменений в законодательстве. Задавайте вопросы, если они у вас есть, всегда рады помочь.

С уважением, Сергей, редактор сайта "Народный Советникъ".