Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов. Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

- Учитывается доход от продажи следующих видов ценных бумаг:

- ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже;

- инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании.

- Существует предельный размер вычета в налоговом периоде в размере суммы не более 3 000 000 руб., умноженной на количество лет владения.

- Документы находились в собственности не менее трех лет.

- Ценные бумаги не размещались на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

Особенности вычета:

- Размер вычета равен сумме внесенных в налоговом периоде денежных средств на ИИС, но не более 400 000 руб.

- Вычет предоставляется только при представлении налоговой декларации, заполненной на основании подтверждающих документов о внесении денежных средств на ИИС.

- Индивидуальный инвестиционный счет должен быть единственным.

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

- Предоставляется по окончании договора на ведение ИИС, если период владения счетом составил не менее трех лет.

- Применение вычета возможно, только если за весь период ведения счета не был использован вычет на сумму денежных средств, внесенных на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Важно! Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

Под «инвестиционной декларацией» понимается стандартная декларация 3-НДФЛ, заполненная с учетом применения того или иного инвествычета.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

- Не допускаются исправления.

- Все стоимостные показатели указываются в рублях и копейках, а сам налог — в рублях с учетом арифметического округления.

- Доходы или расходы в иностранной валюте должны быть отражены в рублях по курсу ЦБ РФ на дату фактического получения данных доходов или расходов.

- Бланк должен содержать сквозную нумерацию заполненных страниц.

Особенности представления декларации 3-НДФЛ:

- Может быть сдана как на бумажном носителе, так и в электронном виде.

- Реализована возможность подачи декларации через личный кабинет на сайте ФНС, а также через МФЦ (если регион предоставляет такую услугу).

- Заполненный бланк необходимо представить в налоговый орган по месту учета (жительства).

Как отразить в 3-НДФЛ инвестиционный вычет

При подаче декларации с использованием инвествычета заполняют:

- титульный лист — обязательно в любом случае;

- раздел 1 — отображает итоговые данные формы (заполняется в последнюю очередь);

- приложение 1 к разделу 1 — заявление о возврате излишне уплаченного налога;

- раздел 2 — непосредственно расчет налоговой базы и налога;

- приложение 1 — раскрывает полученные доходы налогоплательщика;

- приложение 5 — в нем указывается инвестиционный вычет.

Рассмотрим на примере, как отразить вычет по ИИС в 3-НДФЛ.

Туров С. А. в течение года работал в ООО «Нигредо». Помимо этого в 2020 году он открыл индивидуальный инвестиционный счет и вносил на него деньги.

Годовой доход на основном месте работы составил 240 000 руб., с него был начислен и уплачен налог в размере 31 200 руб.

В течение всего налогового периода на ИИС внесено 50 000 руб.

Так как инвестиционного дохода за год получено не было, ИИС был единственным и с момента его открытия прошло не больше трех лет, гражданин решил воспользоваться налоговым вычетом, предусмотренным подп. 2 п. 1 ст. 219.1 НК РФ.

Расчет:

- 240 000 – 50 000 = 190 000 руб. — налоговая база с учетом инвествычета;

- 190 000 × 13% = 24 700 руб. — исчисленный налог с учетом инвествычета;

- 24 700 – 31 200 = -6500 руб. — сумма, подлежащая возврату налогоплательщику.

Расскажем, как будет заполнена в таком случае 3-НДФЛ.

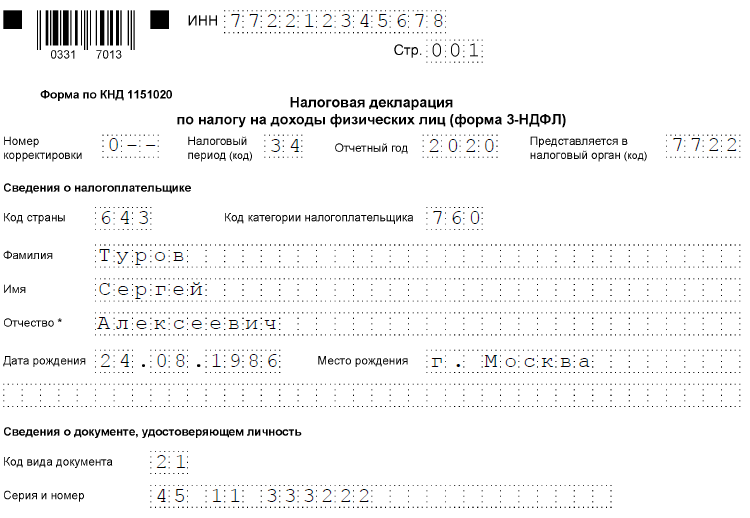

Титульный лист

Первый лист декларации является информационным, как и во всех налоговых документах.

В нем заполняются:

- Данные декларации — налоговый период, номер корректировки, отчетный год, код налогового органа, в который она будет представлена.

- Сведения о налогоплательщике — код страны, код категории налогоплательщика, Ф.И.О., дата и место рождения, паспортный данные, код статуса налогоплательщика, телефон.

- Подпись и дата.

Все это стандартные данные. Отметим лишь, что код категории налогоплательщика определяет его статус (ИП, адвокат, физлицо и пр.). В нашем случае следует проставить код 760 (обычный гражданин).

Раздел 1

Данный раздел отображает сумму налога, которая по итогам года в соответствии с поданными данными подлежит уплате в бюджет либо возвращается налогоплательщику.

Так как с полученного дохода на работе налог был уплачен в полном размере, то, подавая форму с инвестиционным вычетом, Туров С. А. будет указывать налог к возврату.

В разделе заполняются следующие поля:

- 010 — код операции с налогом;

- 020 — КБК НДФЛ;

- 030 — ОКТМО;

- 050 — сумма налога, подлежащая возврату из бюджета.

Следует иметь в виду, что код операции с бюджетом подразумевает три варианта:

- уплату налога (код 1),

- возврат (код 2),

- отсутствие как уплаты, так и возврата (код 3).

В рассматриваемом примере проставлен код 2, соответствующий возврату.

В состав новой декларации 3-НДФЛ включено заявление о возврате излишне уплаченного налога. Налогоплательщику необходимо заполнить реквизиты своего банковского счета, чтобы налоговики по окончании камеральной проверки перечислили на него необходимую сумму.

Раздел 2

Второй раздел раскрывает расчет налоговой базы и суммы налога.

Поясним, какие поля будут заполнены в нашем примере:

Во все остальные поля вносятся нули.

Приложение 1

Здесь необходимо внести данные о полученных доходах. Раздел предполагает возможность отображения прибыли из нескольких источников.

Информация, подлежащая указанию:

- налоговая ставка (поле 010) и код вида дохода (поле 020);

- данные об источнике получения дохода (поля 030-060) — ИНН, КПП, ОКТМО, наименование);

- суммы дохода (поле 070) и налога удержанного (поле 080).

Приложение 5

Этот раздел содержит расчет стандартных, социальных и инвестиционных вычетов.

Нас интересует пункт 5, в нем есть два подпункта:

- Сумма инвествычета в соответствии с подп. 2 п. 1 ст. 219.1 НК РФ за налоговый период, за который отчитывается налогоплательщик (поле 210).

- Сумма предоставленного аналогичного вычета за предшествующие периоды (поле 220).

Так как Туров С. А. использовал индивидуальный инвестиционный счет лишь в 2020 году, мы проставляем сумму денежных средств, внесенных на ИИС, в поле 210.

Готовую декларацию следует подписать и представить в налоговый орган по месту регистрации.

Пример инвестиционной декларации можно скачать здесь.

***

Существует три вида инвестиционных вычетов. Чтобы ими воспользоваться, налогоплательщику или налоговому агенту необходимо подать декларацию по форме 3-НДФЛ. В статье мы рассмотрели особенности всех видов инвествычетов и привели пример заполнения 3-НДФЛ.

Больше полезной информации по теме — в рубрике «НДФЛ».

Здравствуйте. Мы рады, что статья оказалась полезной. Вы можете подписаться на нашу еженедельную рассылку, чтобы всегда быть в курсе последних изменений в законодательстве. Задавайте вопросы, если они у вас есть, всегда рады помочь.

С уважением, Сергей, редактор сайта "Народный Советникъ".