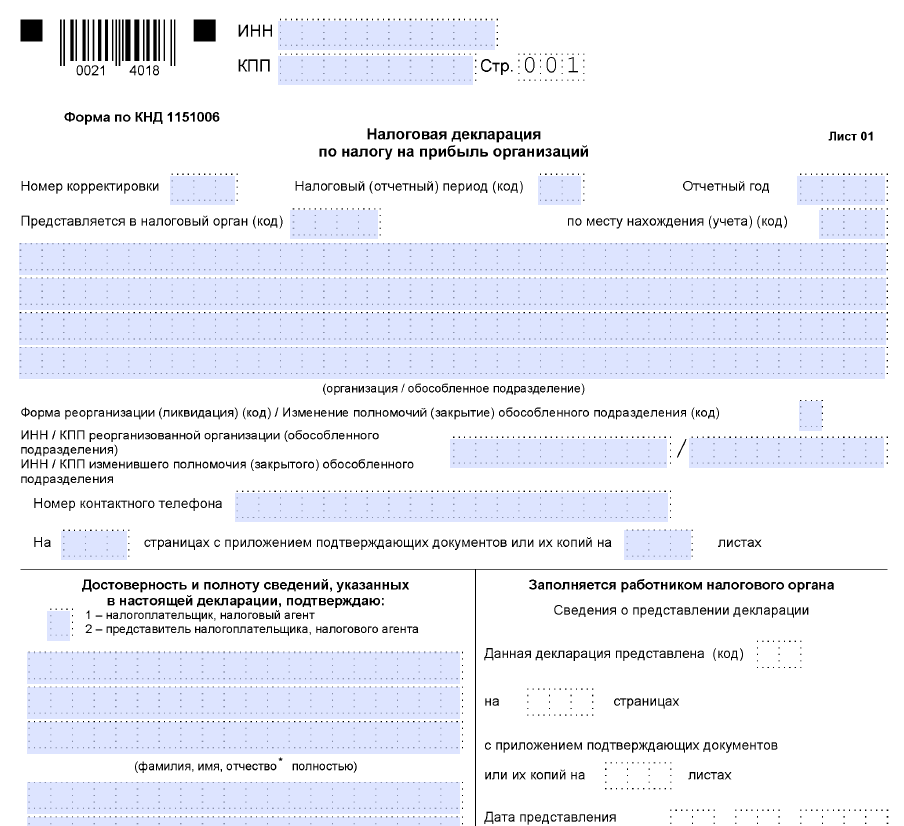

Декларация по налогу на прибыль: типовая форма

Декларация по налогу на прибыль — это документ, посредством которого компании отчитываются о полученной прибыли, подлежащей налогообложению по окончании налогового периода. Согласно п. 1 ст. 246 НК РФ данную отчетность представляют:

- юрлица;

- иностранные компании, занимающиеся деятельностью в РФ через постоянное правительство;

- иностранные предприятия, имеющие прибыль от источника в РФ.

Подробнее о том, кто является и не является плательщиками налога на прибыль, узнайте в статье.

Декларация сдается по окончании отчетного периода — месяца или квартала. Кроме того, отчетность представляется еще и по завершении налогового периода — по итогам прошедшего года. Прибыль всегда считается нарастающим итогом с начала года.

О сроках сдачи отчетности читайте в другой статье.

Начиная с отчетности за 2019 год декларация по налогу на прибыль представляется на обновленном бланке. Он введен в действие приказом ФНС России от 23.09.2019 № ММВ-7-3/475.

Скачать новый бланк можно ниже.

Информация должна в обязательном порядке отражаться в следующих разделах:

- на титульном листе;

- сумма налога — в разделе 1;

- расчет налога на прибыль — на листе 02 и в приложениях к нему.

Другие листы подлежат заполнению, если есть данные, которые должны быть в них включены.

На листе 02 налога на прибыль организаций показывается конечная сумма налога для перечисления. Поэтому очень важно быть внимательным при расчетах и переносе данных из первичной документации.

Заполнение приложений к листу 2 и расчет налоговой базы для декларации по прибыли

Лист 2 налога на прибыль отражает расчеты, сделанные на основании первичных документов. Заполнять его начинают с занесения данных в приложения к нему.

Всего приложений к листу 2 может быть 7, но обычно актуальны только первые два:

- Приложение № 1. Содержит данные о выручке, полученной от продаж, а также информацию по внереализационным доходам.

- Приложение № 2. Показывает расходы компании. Сюда включаются прямые, косвенные затраты и внереализационные расходы.

Отсутствие в отчетном периоде деятельности и, соответственно, дохода не является основанием для непредставления декларации. В такой ситуации будет правильно подать в ИФНС отчетность в упрощенной форме, то есть только титульный лист и подраздел 1.1, где на месте сумм налога к уплате будут прочерки.

О нулевой декларации по налогу на прибыль читайте в статье.

В приложение 1 к листу 02 отчета заносят данные о доходах, а именно:

- В строках 010–040 показывают выручку от продаж, полученную предприятием по результатам деятельности.

- Строки 100–106 предназначены для внереализационных доходов. К примеру, безвозмездно полученного имущества.

- Строки 200–220 отвечают за доходы от участия в инвестиционном товариществе.

В приложении 2 показывают исключительно расходы:

- Цифры в строке 010 определяют сумму прямых расходов, полученных предприятием в результате продаж или производства.

- Строки 020 и 030 отведены для торговых предприятий, занимающихся продажей покупных товаров.

- Расходы, понесенные предприятием в отчетном периоде, заносятся в строки 040–120.

- Суммы амортизации ОС в отчетном периоде также отражаются в приложении 2 — в строках со 131 по 134. А в строке 135 кодируется метод начисления амортизации.

- Строки 200–403 предназначены для указания внереализационных расходов по группам (ошибки прошлых периодов, убытки и другие).

Все прочие приложения ко второму листу заполняются по необходимости (если имеются данные для отражения в данной отчетности). Заполнив приложения, можно начинать расчет налога, то есть приступить к внесению информации в лист 02 налога на прибыль организаций.

Таким образом, данные в приложения являются ключевыми для дальнейших расчетов налоговой базы, находящих свое отражение на листе 02 декларации.

Лист 02 декларации: особенности заполнения и значение строки 030

В декларации по налогу на прибыль лист 02 считается основным. Именно там ФНС может ознакомиться со всеми расчетами налога, которые делает компания. На листе 02 декларации по налогу на прибыль должны показываться все поступления и затраты, а также иные данные, исходя из которых осуществляется расчет налога.

Согласно инструкциям ФНС рекомендуется начать работу над декларацией именно с приложений к листу 02 и титульного листа. Если есть данные для занесения в листы 3–9, они заполняются следующими. Далее можно приступить к внесению информации в раздел 1 и собственно в сам лист 02.

Очень важна при заполнении листа 02 декларации по налогу на прибыль строка 030. Она показывает расходы, снижающие сумму доходов от продаж. Это значит, что данные, занесенные в эту строку, способны повлиять на конечную сумму налога и поэтому должны быть внесены без ошибок. В декларации по налогу на прибыль в строке 030 в общем случае отражается сумма по счетам 90.02, 90.07 и 90.08, если нет существенных различий между налоговым и бухгалтерским учетом.

В строке 060 можно увидеть сумму прибыли или убытка, полученного от ведения деятельности.

Приступая к расчетам налога на листе 02, необходимо обращать внимание на строки 140, 150, 160, ведь именно в них зафиксирован процент отчислений:

- в строке 140 — общая ставка налогообложения (20%);

- строке 150 — процент для перечисления в федеральный бюджет (3%);

- строке 160 — процент для отправки в бюджет региона (17%).

Согласно п. 1 ст. 284 НК РФ указанные выше ставки применяются до 2024 года.

Налог на прибыль рассчитывается как произведение строки 120 (налоговой базы) и строки 140 (ставки налога). Полученный результат фиксируется в строке 180. А суммы для перечисления в федеральный и региональный бюджет — по строкам 190 и 200 соответственно.

Таким образом, непосредственно сам расчет налога осуществляется на листе 02, а данные, необходимые для расчета, берутся из ранее заполненных приложений.

Расчет налога на прибыль за 2019 год разобран здесь.

О заполнении годовой декларации по налогу на прибыль подробно написано еще в одной статье.

***

Чтобы легко и быстро заполнить лист 02, лучше начать с внесения информации в приложения. В них детально расписаны суммы и источники поступления доходов, а также указаны все расходы компании. Именно эти данные необходимы для расчета налога, производимого на листе 02.

***

Еще больше материалов по теме — в рубрике «Налог на прибыль».