Налог на наследство по закону, по завещанию и при наследовании квартиры

Для кого налогообложение отменено?

После принятия законодателем ФЗ от 01.07.2005 N 78-ФЗ, который внес значительные изменения в НК РФ, налог на наследство по закону и по завещанию, а также налог на наследование квартиры не взыскивается с наследников, как это происходило ранее.

Так, в п.18 ст.217 НК РФ содержатся четкие нормы, которые гласят, что за доходы, полученные от переданного в наследство имущества, платить налог не нужно. При этом закон не выделяет наследников определенной очереди или степени родства, уравнивая их в правах.

Кто платит налог?

При этом законодатель фиксирует небольшую оговорку. Он делает исключение для наследников или правопреемников лиц, получающих такой доход как:

- Вознаграждение, полученное автором литературного произведения.

- Оплата для автора научного труда.

- Суммы, полученные автором предмета искусства.

- Вознаграждение, присужденное изобретателю или создателю промышленного образца.

Указанные части наследства будут облагаться налогом в соответствии с нормами действующего законодательства. Наследники, имеющие право на доходы наследодателя, полученные в результате создания произведений, научных работ, открытий или изобретений, для принятия наследства должны оплатить НДФЛ в размере 13% от стоимости наследства.

Кроме указанных обстоятельств, исключение распространяется на наследственные правоотношения, которые возникли ранее 2006 года. Так, наследство, открытое до 1 января 2006 года, если его цена превышает 850 000 рублей, должно быть принято только после выплаты соответствующего налога.

Продажа наследства

Если наследник желает произвести юридическую операцию по отчуждению наследственного имущества, то он должен будет оплатить 13-процентный НДФЛ в соответствии с ФЗ 23.07.2013 № 212-ФЗ.

Подобное условие действует только в отношении имущества, продаваемого в течение 3 лет с момента смерти наследодателя.

Также наследнику, продающему имущество, в течение 3 лет с момента смерти наследодателя полагается налоговый вычет.

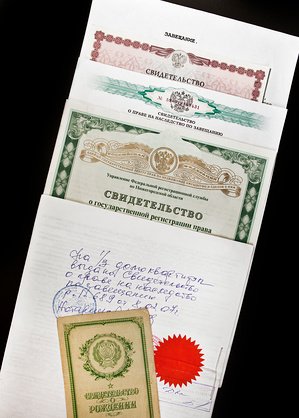

Цена свидетельства о наследстве

Наследника ожидает внесение денежной суммы для погашения государственной пошлины за наследственное свидетельство.

Этот документ выдается наследнику нотариусом после проверки правоустанавливающей документации.

Размер государственной пошлины

В п. 22 ст. 333.24 НК РФ законодатель указал, что размер пошлины напрямую связан со степенью родства.

Это означает, что стоимость федеральной пошлины рассчитывается в соответствии со статусом наследника и его положением в семье наследодателя.

Так, пп. 1 п. 22 ст. 333.24 НК РФ указывает, что за получение документа 0,3% цены имущества, но не больше 100 000 рублей, заплатят:

- Родные и усыновленные дети наследодателя.

- Супруг.

- Родители.

- Братья и сестры.

В пп. 2 п. 22 ст. 333.24 НК РФ говорится, что cумму в 0,6% от цены наследства, но не более 1 млн. рублей, придется отдать за госпошлину всем иным лицам, не названным выше.

Кто освобожден от госпошлины?

При этом в соответствии с п.11, 12 ст. 333.35 НК РФ платить госпошлину не нужно лицам, признанным:

- Героями Советского Союза, Героями РФ.

- Полными кавалерами ордена Славы.

- Участниками и инвалидами ВОВ.

Если объектом наследования выступает земельный участок, на котором расположен жилой дом, квартира, комната или доли в указанном недвижимом имуществе, то наследник не платит госпошлину за свидетельство в том случае, если он жил в этой квартире (доме, комнаты) вместе с завещателем и продолжает проживать в ней после его гибели.

Как оценить наследственное имущество?

Чтобы вычислить сумму, необходимую к уплате по государственной пошлине, наследнику необходимо знать общую стоимость своей доли. Для установления точной цены имущества, наследнику необходимо получить независимое заключение эксперта или иного уполномоченного на эти действия лица, а также установить инвентаризационную, рыночную, кадастровую либо иную стоимость наследства.

Оценить стоимость недвижимого имущества, кроме земельных участков, (кроме земельных участков-) могут специалисты БТИ, которые выдают гражданам справки о рыночной цене квартир и домов.

Так, согласно пп. 8,9 п.1. ст. 333.25 НК РФ, стоимость недвижимого имущества, за исключением земельных участков, может определяться оценщиками, юридическими лицами, которые вправе заключить договор на проведение оценки, или организациями, осуществляющими учет объектов недвижимого имущества по месту его нахождения.

Для оценки земель граждане могут обратиться к оценщикам или юридическим лицам, имеющим право на заключение соглашения по оценке, или к государственным органам, осуществляющим кадастровый учет.

Для оценки иных ценных объектов собственности, переданных по наследству, например, транспортных средств, наследнику потребуется прибегнуть к услугам независимых оценщиков, юридических лиц, имеющих право осуществлять оценку, или судебно-экспертных учреждений органа юстиции. ( пп.7, 10 п.1 ст. 333.25 НК РФ).

Оценочная деятельность может быть проведена как физическими, так и юридическими лицами, которые являются членами саморегулируемых организаций оценщиков и застраховали свою ответственность.

Налог на имущество

Объекты имущества, полученные после окончания процедуры наследования, будут подвергаться налогообложению в соответствии с Законом РФ от 09.12.1991 N 2003-1.

Плательщиками имущественного налога будут выступать непосредственные собственники имущества.

Объекты, за которые платят налог

Объектами налогообложения считаются такие объекты недвижимой собственности наследника как:

- Доли в праве собственности на объекты недвижимости.

- Жилые дома.

- Квартиры и комнаты.

- Дачные постройки.

- Гаражи.

- Иные строения, сооружения и помещения, принадлежащие гражданину.

Кто не платит налог?

От уплаты налогов в соответствии с п.1 ст.4 Закона № 2003-1 ФЗ освобождаются такие категории граждан как:

- Герои Советского Союза.

- Герои Российской Федерации.

- Лица, награжденные орденом Славы трех степеней

- Лица, признанные получившими инвалидность 1-ой или 2-й группы.

- Лица, признанные инвалидами детства.

- Участники гражданской войны, ВОВ и иных боевых операций.

- Военнослужащие.

Бывшие военнослужащие, уволенные после достижения определенного возраста.

Законодатель в п.2 ст.4 Закона № 2003-1 ФЗ дает право не уплачивать налог на строения, помещения и сооружения таким лицам как:

- Пенсионеры,

- Граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия.

- Родителями и супругами военнослужащих и государственных служащих, которые погибли на службе.

- Граждане, получившие земли с помещениями, принадлежащими деятелям культуры, искусства и народным мастерам

- Граждане, получившие земли с участками в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 квадратных метров и хозяйственных строений и сооружений общей площадью до 50 квадратных метров.

Размер налога

Ставка налога определяется в соответствии с региональными законодательными актами, в зависимости от суммарной стоимости объектов налогообложения, их местоположения и типа, коэффициента-дефлятора. Начисление налоговых платежей осуществляется ежегодно с момента принятия наследства.

В п. 5 ст. 5 Закона РФ от 9 декабря 1991 г. N 2003-1 указано, что налог на имущество, полученное по наследству, нужно будет заплатить с момента смерти наследодателя. При этом нормы пп. 3 п. 3 ст. 44 НК РФ говорят, что если у наследодателя была задолженность по налогу на это имущество, то наследник обязан ее оплатить в пределах стоимости наследственного имущества.

Если у плательщика появляется право на льготы, то налоговые органы, на основании заявления и предъявленных им документов, могут произвести перерасчет. Излишне уплаченные суммы могут быть возвращены гражданам или зачтены в счет будущих платежей.

Последний днем оплаты имущественного налога признается 1 ноября того года, который следует за годом, в течение которого был начислен налог.

Налог на транспорт

Если гражданин получил в наследство автотранспортное средство, то его прямой обязанностью с момента регистрации автомобиля будет выплата транспортного налога за полученный автомобиль.

.

Кроме того, если у наследодателя была задолженность по транспортному налогу, то наследник, принимая транспортное средство в наследство, обязан ее погасить в пределах стоимости наследственного имущества (пп. 3 п. 3 ст. 44 НК РФ)

Налог взимается со всех граждан, в отношении которых были зарегистрированы машины.

Размер налогового платежа будет рассчитываться уполномоченными на это органами в соответствии со сведениями, предоставленными гражданином в регистрационный орган, поставившим автомобиль на государственный учет.

За что платят налог

К объектам налогообложения можно отнести следующую собственность наследника:

- Автомобили.

- Мотоциклы, мотороллеры.

- Автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу.

- Вертолеты и самолеты.

- Теплоходы, яхты, катера и парусники.

- Снегоходы и мотосани.

- Гидроциклы и моторные лодки.

- Иные водные и воздушные виды транспортных средств.

В число объектов налогообложения не входит сельскохозяйственная техника, промысловые суда, лодки с мощностью до 5 л.с. и легковые машины с мощностью до 100 л.с., предназначенные для инвалидов и иных получателей социальной помощи.

Размер налога на автомобиль зависит от региона, где проживает его собственник, категории транспортного средства и его мощности. В соответствии с ч.1 ст. 363 НК РФ, транспортный налог оплачивается не ранее 1 ноября года, следующего за истекшим налоговым периодом.

Налог на земельный участок

Земельный налог был введен ФЗ от 29.11.2004 N 141-ФЗ. Наследникам, которые получили право собственности на земельную территорию, предстоит ежегодно оплачивать земельный налог. Началом начисления платежей считается момент смерти наследодателя.

Размер налога зависит от кадастровой стоимости территориальной зоны, принадлежащей наследнику. Такая стоимость определяется на основе результатов государственной оценки земельной территории.

Кто не платит налог на участок?

Освобождаться от обязанности по внесению платежей в рамках земельного налога только лица, относящиеся к:

- Малочисленным народам Севера, Дальнего Востока и Сибири.

- Народам, которые используют земли для сохранения и развития традиционного образа жизни, ведения хозяйства и промыслов.

Ставка налога на сельскохозяйственные участки, земли для построек, а также на сады и огороды составляет 0,3% от цены земли. Иные участки облагаются налогом в размере 1,5%.

Спасибо вам огромное