В чем причины убытка при исчислении налога на прибыль?

Любая коммерческая организация создается для извлечения прибыли. Однако достичь этой цели удается не всегда. Неблагоприятная конъюнктура рынка, непредвиденные затраты и другие подобные обстоятельства могут привести к тому, что финансовый результат деятельности компании будет отрицательным.

Убыток вообще — это потери в денежной форме, превышение расходов над доходами в течение отчетного периода.

Но если мы говорим о налоге на прибыль, то следует помнить о специальных правилах учета доходов и расходов. Порядок их признания отражен во второй части 25 главы НК РФ и существенно отличается от правил бухгалтерского учета.

Эта разница настолько велика, что для исчисления налога на прибыль компании фактически ведут параллельный, налоговый учет. Именно ситуация, когда «налоговые» расходы превышают доходы, и приводит к появлению негативного результата — убытка.

Как отразить убыток, выявленный в текущем отчетном (налоговом) периоде

Некоторые изменения в новую декларацию (КНД 1151006) и порядок ее заполнения привнесены приказом ФНС РФ от 11.09.2020 № ЕД-7-3/655@. Они действуют с 01.01.2021 и распространяются на порядок оформления декларации за 2020 год

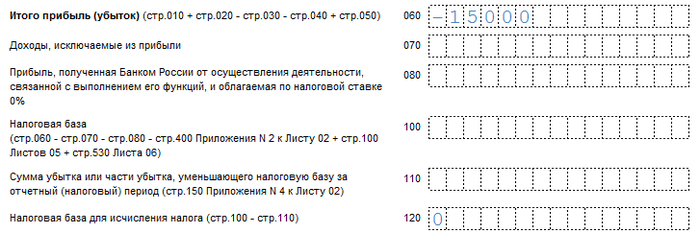

Сумма полученного убытка отражается с минусом в строке 060 листа 02 декларации. Налоговая база в строке 120 листа 02 при этом равняется нулю.

ВАЖНО! Убыток по итогам года дополнительно укажите еще и в составе показателя строки 160 Приложения № 4 к листу 02 (п. 9.5 Порядка заполнения декларации по налогу на прибыль), но только в декларации, подаваемой за год (т. е. речь идет о налоговом периоде) В других декларациях (помесячной, поквартальной) стр. 160 не заполняется.

Почему налоговики с подозрением относятся к таким отчетам с убытками и как лучше поступить в этой ситуации налогоплательщику — рассмотрим в следующих разделах.

Чем грозит компании декларация с убытком?

Главная цель налоговых органов — обеспечить пополнение бюджета. Налог на прибыль является одним из основных обязательных платежей, он формирует как федеральную, так и региональную казну.

Поэтому «убыточный» отчет налоговики изначально воспринимают как попытку сокрытия налоговой базы с целью занижения величины налога

В адрес руководства компании обязательно будет направлен запрос на пояснение причин убытков. Если ответа не последует или он не устроит чиновников, директора вызовут обязательно в письменной форме на специальную, «убыточную» комиссию. До этого ИФНС будет собирать. проверять, анализировать банковские и иные сведения о налогоплательщике вместе с его отчетностью.

Если же налогоплательщик будет продолжать игнорировать требования налоговиков, они могут применить различные меры воздействия в рамках своих полномочий.

В первую очередь, это включение в план налоговых проверок и других контрольных мероприятий в приоритетном порядке. Могут применяться и штрафные санкции, предусмотренные по ст. 19.4 КоАП РФ.

Также налоговики могут инициировать процедуру банкротства или ликвидации компании через суд. Правда, нужно сказать, что перспективы здесь весьма неоднозначны. Если предприятие ведет деятельность, регулярно сдает отчетность и не имеет просроченных долгов, то одного наличия убытков для суда будет явно недостаточно.

Желая избежать подобных проблем, предприятия нередко искусственно «убирают» убыток, даже если он экономически обоснован. Стоит ли так делать, рассмотрим далее.

Почему лучше не «убирать» убыток?

Самым простым способом корректировки декларации по налогу на прибыль с убытком является исключение некоторых видов расходов из расчета. Прямого запрета на это действие НК РФ не содержит. Более того, в отношении отдельных видов затрат прямо говорится, что их включение в расчет налога — это право налогоплательщика (п. 1 ст. 268 НК РФ). Но разумно ли пользоваться этим правом? Выгода здесь весьма сомнительна.

Во-первых, «удалив» часть затрат, компания лишает себя возможности сделать перенос убытка на будущее при исчислении налога на прибыль. Ведь деятельность фирмы будет убыточной не всегда. Не исключено, что в следующем периоде, напротив, сумма налога станет существенной, а возможности снизить ее за счет прошлых убытков уже не будет. Подробнее о переносе убытка по налогу на прибыль на будущее будет рассказано далее.

Во-вторых, эти затраты в любом случае останутся в бухучете, что приведет к появлению постоянных разниц, т. е. усложнит учет (применительно к ч. 2 ПБУ 18/02).

Другим вариантом искусственного завышения налоговой прибыли является перенос доходов и расходов.

Доходы переносятся из будущих периодов в текущий (если удалось договориться с покупателями о подписании документов «авансом»). Расходы, соответственно, откладываются на будущее, путем временной «потери» соответствующих бумаг.

Недостатком здесь будет то, что в большинстве случаев придется заплатить не только налог на прибыль, но и дополнительный НДС. Кстати, это относится и к первому способу, если «удаляемые» затраты включают в себя этот налог.

Если на будущее переносятся нормируемые (например, рекламные) расходы, то возможно, что в следующем периоде выручка будет ниже и часть расходов будет «потеряна» для налогового учета.

Лучше всего не заниматься искусственной «подгонкой» данных декларации, а грамотно пояснить налоговикам причины появления убытков. Как это сделать, увидим в следующем разделе.

Образец пояснения убытков по налогу на прибыль

Сам по себе убыток, если он обоснован и подтверждается документами, не является чем-то предосудительным. В частности, Верховный суд РФ указывает, что прибыль не является обязательным результатом предпринимательской деятельности (п. 13 постановления Пленума ВС РФ от 24.10.2006 № 18 в акт. ред. от 25.06.2019).

Нежелательно в пояснении ограничиваться общими фразами по поводу кризисных явлений в экономике в целом. Налоговики могут решить, что вы просто хотите «отписаться», и проведут углубленную проверку.

Лучше всего назвать конкретные причины, относящиеся именно к вашей компании, и приложить подтверждающие документы.

Такими причинами могут быть:

- Недавнее начало деятельности. Здесь все понятно, и сами налоговики обычно не оспаривают, что новые компании имеют право на убытки в начале своей работы.

- Близким к этой причине является освоение новых направлений работы (видов деятельности) или рынков сбыта. Убытки здесь могут быть связаны как с затратами на освоение новых технологий, так и с возможным демпингом для захвата рынков. Тогда необходимо показать налоговикам бизнес-план, в котором обязательно должен быть отражен срок выхода на прибыльный режим.

- Убытки, связанные с договорными обязательствами, ценовой составляющей, курсовой разницей:

- рост цен поставщиков (например, если они привязаны к курсу валюты);

- неожиданное расторжение договора крупным покупателем.

В этом случае нужно приложить копии договоров, переписку c контрагентами

- Форс-мажор различного рода (авария, пожар, затопление, пандемия коронавируса и т. п.). Подтверждением здесь могут служить акты государственных органов, зафиксировавших указанные события.

Если налоговики приняли пояснение и убыток стал «подтвержденным», то им можно воспользоваться в будущем. Как именно — рассмотрим далее.

Перенос на будущее и списание убытков прошлых лет

Порядок переноса убытков по налогу на прибыль регулируется ст. 283 НК РФ.

Суть этой операции — возможность уменьшить налоговую базу текущего периода на суммы убытков, полученных в предыдущих годах. Закон предусматривает в связи с этим ряд ограничений:

- Нельзя переносить убытки по льготным видам деятельности, облагаемым по нулевой ставке.

- Не переносятся также убытки от реализации отдельных категорий акций, облигаций и инвестиционных паев, перечисленных в ст. 284.2 и 284.2.1 НК РФ.

- Если убытки получены от деятельности инвестиционного товарищества, то они переносятся с учетом положений п. 4 ст. 278.2 НК РФ.

- В течение 2017–2021 годов перенесенный убыток может уменьшать базу по налогу на прибыль не более чем на 50% (п. 2.1 ст. 283 НК РФ). Исключение делается только для организаций, к налоговой базе которых применяются пониженные ставки. Это могут быть участники инвестиционных проектов, резиденты особых экономических зон и т. п.

- Возможна такая ситуация, при которой предприятие работало без прибыли в течение нескольких лет. В этом случае списание убытков прошлых лет по налогу на прибыль нужно производить в хронологическом порядке (п. 3 ст. 283 НК РФ).

- Налогоплательщик обязан хранить документы, связанные с переносимым убытком, в течение периода его списания (п. 4 ст. 283 НК РФ). Закон не конкретизирует, о каких именно документах идет речь, но, по мнению чиновников, это должны быть все первичные документы (письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Как отразить убыток прошлых лет в декларации по налогу на прибыль

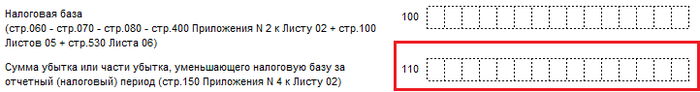

Итоговая сумма убытка прошлых лет (убытка, переносимого на будущее), на которую вы можете уменьшить налоговую базу текущего периода, отражается в строке 110 листа 02.

Для ее расчета используют показатели из Приложения № 4 к листу 02 (п. 5.5 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@ (ред. от 11.09.2020)

При заполнении декларации:

- за 1 квартал и за год сумму убытка прошлых лет (стр. 110 листа 02) перенесите из стр. 150 Приложении № 4 к листу 02 (п. 5.5 Порядка заполнения декларации по налогу на прибыль).

- В декларации за полугодие и 9 месяцев Приложение № 4 к листу 02 не включается. Поэтому убыток прошлых лет зафиксируйте только по стр. 110 листа 02 (п. 2 ст. 285 НК РФ, п. п. 1.1, 5.5 Порядка заполнения декларации по налогу на прибыль). Сумму убытка, которую можно принять в уменьшение в этих отчетных периодах, подсчитайте самостоятельно нарастающим итогом по сумме налоговой базы текущего периода (стр. 100 листа 02) и остатка убытка прошлых лет на начало года из Приложения № 4 к листу 02. Расчет подтвердите бухгалтерской справкой-расчетом. Сумма убытка, которую можно учесть, рассчитывается в общем порядке.

ВНИМАНИЕ! Налоговая база может быть уменьшена на сумму убытка прошлых лет не более чем 50 % (п. 2.1 ст. 283 НК РФ, Письмо ФНС России от 09.01.2017 № СД-4-3/61@).

На сколько лет можно перенести убыток?

Весьма существенным для налогоплательщика является вопрос, на сколько лет можно перенести убыток по налогу на прибыль.

Последние изменения, внесенные в ст. 283 НК РФ, улучшили положение налогоплательщиков в этой части. До 2017 года можно было списывать убытки только за 10 лет, предшествующих текущему периоду.

Закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ (акт. ред от 27.11.2018) отменил это ограничение. Но следует иметь в виду, что обратной силы это положение на момент принятия не имело.

Неограниченный во времени перенос убытков формально можно начать осуществлять с 01.01.2017. Но в п. 16 ст. 13 закона 401-ФЗ (акт. ред. от 27.11.2018) сказано, что измененная версия ст. 283 действует только для убытков, полученных с 01.01.2007. То есть в 2017 году можно было использовать те же 10 лет, что и до внесения изменений. Зато в 2018 году это уже 11 лет, и далее «глубина» переноса с каждым годом будет увеличиваться.

Таким образом, в 2021 году переносить убытки можно за предшествующие года без ограничений по количеству лет, но начиная с 2007 г., и по мере их появления (по очереди). Списанию подлежат убытки с учетом действующего лимита — не более 50% налоговой базы.

Отражение налогового убытка в бухучете

Налоговый убыток следует учитывать в соответствии с правилами ПБУ 18/02 (действующий приказ Минфина РФ от 18.11.2002 №114н в акт. ред. от 20.11.2018). Не использовать этот документ могут только малые предприятия, ведущие бухучет по упрощенной схеме.

Предположим, что налоговых разниц у предприятия не было и налоговый убыток равен бухгалтерскому. В этом случае с его суммы начисляется условный доход по налогу на прибыль (НП), равный произведению суммы убытка на налоговую ставку.

Для этой операции к счетам 68.4 «Налога на прибыль» и 99 «Прибыли и убытки» обычно открывают специальные субсчета:

Дт 68.4.2 Кт 99.02.2 - условный доход (расход) по НП.

Так как предприятие предполагает уменьшить за счет текущего убытка налог на прибыль следующих периодов, то сумма условного дохода является отложенным налоговым активом (ОНА). Организация может признать ОНА только при наличии вероятности, что этот актив будет погашен в следующих периодах (п. 14 ПБУ 18/02).

Для учета ОНА используется специальный счет 09:

Дт 09 Кт 68.4.2 — начислен ОНА.

В последующих периодах при списании убытка в бухучете отражается соответствующее изменение ОНА:

Дт 68.4.2 Кт 09 — списан (уменьшен, погашен) ОНА

Дебетовое сальдо по 09 счету в данном случае (при отсутствии других налоговых разниц) соответствует неиспользованной сумме убытка, которую можно будет списать в дальнейшем.

Пример

ООО «Альфа» в 2019 году получило налоговый убыток в сумме 500 тыс. руб., а в 2020 году — прибыль в сумме 400 тыс. руб.

В 2019 году были начислены условный доход и ОНА:

Дт 68.4.2 Кт 99.02.2 (500 000 руб. × 20% = 100 000 руб.) — условный доход по налогу на прибыль.

Дт 09 Кт 68.4.2 (100 000 руб.) — начислен ОНА.

В 2020 году налог на прибыль можно уменьшить за счет прошлых убытков не более чем на 50%, поэтому проводка будет следующей:

Дт 68.4.2 Кт 09 ((400 000 × 50%) × 20% = 40 000 руб.) — списана часть ОНА.

На 31.12.2020 сальдо по дебету счета 09 составило 60 000 руб. Эту сумму предприятие может списать в последующих налоговых периодах, если будет работать с прибылью.

***

Убыток по налогу на прибыль, на первый взгляд, полностью отрицательный показатель. Во-первых, он говорит о неэффективности бизнеса, а во-вторых, привлекает внимание контролирующих органов.

Однако, если его получение связано с временными факторами и компания сумела это обосновать, убыток можно использовать для оптимизации налоговых платежей в следующих периодах.

Еще больше материалов по теме — в рубрике "Налог на прибыль".