Какая форма декларации ЕНВД за 3-й квартал должна использоваться

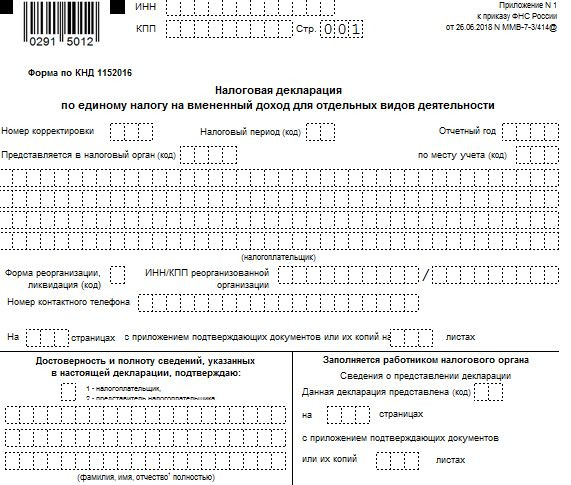

Декларация ЕНВД c 01.01.2019 сдается по форме , утвержденной приказом ФНС от 26.06.2018 № ММВ-7-3/414@. Бланк относительно новый и применяется с отчетности за 4-й квартал 2018 года.

Скачать бланк декларации по ЕНВД за 3-й квартал 2019 года можно здесь.

После обновлений структура документа в целом не претерпела существенных изменений и первые 3 раздела заполняются в прежнем порядке.

Образец заполнения декларации см. здесь.

Заполнение декларации по ЕНВД: нюансы

При заполнении декларации в новой редакции следует иметь в виду, что:

- При нахождении обособленного подразделения фирмы и магазина на территории с одним ОКТМО на титульном листе декларации указывается КПП, соответствующий головному офису фирмы, а не подразделения.

- При заполнении поля «ОКВЭД» указывается код экономической деятельности в соответствии с классификатором ОК 029-2014, даже если фирма регистрировалась в период действия предшествующего классификатора — ОК 029-2001.

- Отдельный экземпляр раздела 2 декларации составляется не только для каждого ОКТМО, но и для каждого вида деятельности фирмы, которые подпадают под ЕНВД.

- В графе 3 строк 070–090 указывается количество дней ведения бизнеса по ЕНВД, если фирма встала на учет в качестве плательщика ЕНВД в течение отчетного квартала. Если это не так, в соответствующей графе ставятся прочерки.

Остановимся более подробно на алгоритме оформления раздела 4.

В разделе 4 указываются данные о приобретенном кассовом аппарате, в т. ч. регистрационный и заводской номера, модель, дата регистрации в ИФНС и, самое главное, сумма расходов на его приобретение, которую ИП может принять к вычету. Эту сумму следует указать в строке 050 раздела 4. Теперь в декларации не 4 страницы, а 5.

Данное нововведение обусловлено тем, что с 01.07.2019 право работать без ККТ теряют и те, кто использует систему налогообложения ЕНВД. Также с 01.07.2019 нельзя, как раньше, выписывать БСО на типографском бланке при оказании услуг населению. Вместо этого надо выдавать кассовый чек или БСО, формируемый в автоматизированной системе (специальный вид ККТ). Для ИП на ЕНВД законодательно предоставили налоговый вычет, чтобы компенсировать расходы на установку кассовых аппаратов. ИП может уменьшить начисленный налог на сумму до 18 000 руб. за каждую установленную кассу.

Кто и как может заявить вычет на покупку ККТ, читайте в другой нашей статье.

Обратите внимание! Если ИП приобрел несколько кассовых аппаратов, он вправе заявить вычет на каждую онлайн-машину (письмо ФНС от 21.02.2018 № СД-3-3/1122@).

Когда сдавать декларацию ЕНВД за 3-й квартал

Отчетный период по новой версии декларации тот же, что и прежде, — 3-й квартал. Отчет нужно сдать в ФНС до 20-го числа месяца, следующего за кварталом. Если срок выпадает на выходной или нерабочий день, он переносится на ближайшую рабочую дату (п. 7 ст. 6.1 НК РФ). Поскольку 20.10.2019 — воскресенье, крайний срок сдачи сдвигается на понедельник, 21.10.2019.

О сроках сдачи отчетности читайте здесь.

При этом на титульном листе документа должен быть проставлен корректный код периода:

- 21, 22, 23, 24 — при сдаче отчета за 1, 2, 3 и 4-й кварталы соответственно;

- 51, 54, 55, 56 — за 1, 2, 3 и 4-й кварталы, если отчитывающаяся фирма реорганизуется либо ликвидируется.

Штраф за несдачу отчета вовремя составляет 5–30% от исчисленного налога (начисляется в размере 5% от налога за каждый месяц просрочки), но не менее 1000 руб.

Также ФНС вправе осуществить блокировку банковского счета плательщика в части всех хозяйственных расходных операций, пока декларация не будет представлена в ведомство.

Узнайте также о причинах и последствиях блокировки банковского счета.

Следует отметить, что при отсутствии оборотов плательщиком ЕНВД не может быть подана нулевая декларация или заменяющая ее в установленных законом случаях единая упрощенная декларация, т. к. физические показатели для расчета налога остаются.

Ранее мы подробно рассказывали о том, кто и в каких случаях имеет право сдавать единую упрощенную декларацию (ЕУД).

Куда сдавать декларацию

Рассматриваемая декларация может сдаваться:

- В территориальное подразделение ФНС по месту расположения организации или проживания ИП.

В первом случае в поле «по месту учета» отчета нужно проставить 120, во втором — 214. - В подразделение ФНС по месту ведения бизнеса (например, расположения магазина) юр. лица или ИП.

В первом случае — используется код 310, во втором — 320.

При этом если у юридического лица есть обособленные подразделения, то их налоговая прописка не имеет значения с точки зрения определения адресата декларации. Играет роль лишь то, где расположен магазин: если это муниципалитет с кодом ОКТМО, отличным от того, который установлен для территории налоговой прописки подразделения фирмы (которое данным магазином управляет), то декларация подается в подразделение ФНС, администрирующее соответствующий муниципалитет.

Определить ОКТМО по адресу можно бесплатно на официальном сайте налоговой.

Можно отметить, что при расположении магазинов в разных муниципальных образованиях (код ОКТМО разный) для каждого магазина составляется отдельный раздел 2 декларации. А если у хозяйствующего субъекта несколько объектов с одним ОКТМО, то составляется общий раздел 2, в котором физические показатели, используемые в целях определения величины налога, суммируются.

***

Сдача декларации ЕНВД за 3-й квартал 2019 года осуществляется в прежние сроки — до 20-го числа месяца, идущего за отчетным периодом. Но поскольку 20.10.2019 выпадает на выходной, крайний срок сдвигается на рабочий понедельник, 21.10.2019. Декларация, сдается по относительно недавно обновленной форме. В ней ИП с работниками могут фиксировать уменьшение ЕНВД на личные взносы, а также налоговый вычет на приобретение кассового аппарата, но не более 18 тыс. руб. за каждую зарегистрированную ККМ.

Подробнее о том, как рассчитать ЕНВД в 2019 году и учесть все доступные вычеты читайте здесь.

***

Больше информации по теме — в рубрике «ЕНВД».

Я тоже предполагала, что к моменту сдачи декларации за первый квартал 2018 года будет утверждена с этой целью новая форма декларации по единому налгу. Но нет. В настоящее время продолжает действовать форма, утвержденная приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@ (ред. от 19.10.2016). При этом декларация ЕНВД за 1 квартал 2018 года при необходимости учесть расходы на приобретение ККТ-онлайн заполняется с учетом разъяснений ФНС, которые она дала в своем письме от 20.02.2018 № СД-43/3375. В нем налоговая служба разъясняет, что до того, как в декларацию по ЕНВД будут внесены соответствующие изменения, налогоплательщикам рекомендуется после уменьшения суммы исчисленного ЕНВД за налоговый период на сумму страховых взносов в общей сумме ЕНВД, подлежащей уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации учитывать общую сумму расходов по приобретению ККТ, но не более 18 000 рублей на каждый экземпляр ККТ. Причем уточняется, что общая сумма ЕНВД, которая подлежит уплате в бюджет налоговый период по коду строки 040 Раздела 3 Декларации не может иметь отрицательное значение.

Кроме того, если вы хотите учесть расходы на покупку онлайн-кассы в декларации, то рекомендую вам направить в налоговый орган пояснительную записку, где указать реквизиты по каждому приобретенному вами экземпляру ККТ, в отношении которого вы применяете вычет.